今は世界経済の行方を悲観するべき時。楽観は破滅をもたらす?

- 2022.06.19

- 放言

いよいよ株式市場の、いや、あらゆるマーケットの新しい歴史が始まったのかもしれないね。ちょっと悠長に「おさらい」なんかしている場合じゃなかったかもしれない。この、今回の相場の下落って、テクニカルで云々と軽々しく言えるほど単純ではないかも。以下、内容には全く責任は持てないし、俺個人のマーケットに対する見方を披露するだけですから。そして個別の問題ではなくて、ブルームバーグにあるように「売りの幅広さで前例のない相場」という指摘は「売りの幅広さ、深さで前例のない相場」と変わるかもしれないと思ってる。これはね、相場がここに及んでも本当に「悠長な買いポジ」なんか建ててる場合じゃなかったと・・・。

とにかくこの記事は、誇大妄想協のオヤジが阿呆な妄想を書いてる!くらいの見方で読んでください。

野放図な金融緩和の深く長い爪痕

金融緩和政策の常態化

思えば全世界的な金融緩和モデルの始まりは、小泉内閣時代の日本経済がスタートだったと思う。それ以前の橋本内閣時代、米国は日本に対し年次要求という経済に関する内政干渉を突きつけるようになっていたけれど、消費税を導入して以来日本経済はデフレに突入してしまって、不良債権処理が全くできずに金融そのものがメルトダウン状態だった。

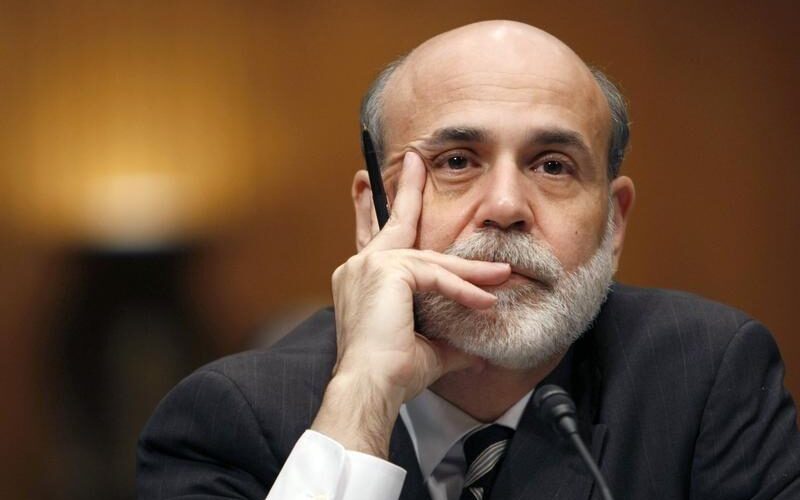

そこで、米国は日本に対して「金融を緩和し通貨を大増刷してマネーサプライを増やす政策」を指導し始めた。後のFRB議長となるベン・バーナンキが経済顧問として来日して、当時の小泉内閣の経済運営を担っていた竹中平蔵に「国債を増刷して金融機関に買い取らせ、運用させることでまずは金融機関を止血する」と言うアイディアを進言する。そのために日銀は資金を上限無く金融機関に貸し出すことで、不良債権処理をさせて財務体質を改善するというアイディアは、そこから生まれた。

勿論自由主義においてそうした処方は「禁じ手」であることには違いないわけだが、そうやってまずは金融機関の不良債権を強制償却させるという手法がうまれた。そして、これが日経平均¥7,000台という信じがたい泥沼から何とか日本経済を救い出すことになった。そして日銀のゼロ金利政策によってマネーサプライを急激に増やすことで、金融機関以外の一般企業にも活力をもたらしたことにバーナンキは非常に満足したと言われている。それが「ヘリコプター・ベン」の始まりだった。

この金融政策は、つまり「経済やマーケットが暴落してしまった時の処方箋は大胆な金融緩和すべし」という手法は、恐れていたインフレを招かないという実証が日本モデルという壮大な実験でなされてしまったことが、後のサブプライムショック(リーマンショック)時の危機を救うことになる。まさにその時のFRB議長がベン・バーナンキだった。

以来、リーマンショックで生じた天文学的不良債権の償却に対しありとあらゆる介入が行われ、政府側のローレンス・サマーズ元財務長官とのタッグで日本モデルを成功させしたバーナンキ議長は、中銀主導の経済成長モデルを完成させたと言ってもいいと思う。実際リーマンショック時のFRB議長は神様と呼ばれたアラン・グリーンスパンだったわけだが、後に回顧録で「私にはどうすることも出来なかった」と告白している。

つまり、それ以前には米国の経済運営に関し、「マネタリーベースを急激に拡大させて経済成長をもたらす」という考え方は存在しなかったのかもしれない。少なくとも中銀がその役割を担うことはなかったはずだ。

以来15年間に渡って、FRBのバランスシートは拡大し続けた。この手法はバーナンキ後のイエレンFRB議長にも継承され、雇用の拡大とともに米国に空前ともいわれる好景気時代をもたらすことになる。しかし日本モデルを研究し政策に取り入れたのは米国だけではなかったのだ。それがGDP世界第二位にまで上り詰めた中国だった。

中国は、経済成長をするために日本のバブル崩壊から日本経済をつぶさに検証していた。そして国家主導で通貨供給を爆発的に増加させ不動産投資を牽引すれば、急激な経済成長が可能という確信を得ていた。しかし、日本のように急激にマネーサプライを止めてしまうと崩壊することも熟知していたから、中国の不動産開発は行きついてしまったのだが、途中から中国は同様の手法をあらゆる経済分野に拡大したし、それらが行き詰まると今は軍事産業(軍拡)を経済成長のエンジンと位置付けている。

習近平はインフレさえも力づくで止められると考えている。そして資金供給を止めることのない新たな政策を次々に打ち出すことで、日本モデルを中国モデルにした。しかし当の中国でも新型コロナによって経済活動自体を止めざるを得ないところに追い込まれ、結局は新たな成長分野を作り出すことに失敗して危機的状況を迎えている。バブル後15年間、不良債権処理でデフレに追い込まれた日本モデルをこれから追いかけなければならないという皮肉な結果となりつつある。

金融緩和モデルの崩壊

リーマンショック以来、金融緩和という経済成長モデルを見出してしまった米国は、FRBのバランスシート拡大とともに前例のないほどの持続的・安定的な経済成長を謳歌し、「過度の金融緩和はインフレをもたらす」という経済の鉄則でさえもMMTと言うトンデモ理論によって否定される始末!有効な経済政策のためには際限なく国債を発行し資金調達して財政投資してもインフレにはならない、という意味不明の理論が、バイデン政権(民主党政権)の主流となる。そして再生可能エネ政策、インフラ投資法案等次々に莫大な政府支出を要する政策を打ち出した。

欧州では脱炭素という流れを作り出し、一度は断念した温室効果ガス排出権市場の拡大にまい進する政策を加速させた。欧州でリーマンショック以降続いている財政危機のギリシャ、イタリア、スペイン等の南欧諸国の財政再建を日本モデルで克服すると、各国の国債買い入れプログラムを通じて金融拡大路線を加速させた。

遅ればせながら日本では安倍政権がアベノミクスを打ち出して、FRB、ECBに遅れまいと日銀が急激にバランスシートを拡大させた。変動相場制では、各国の金融政策の同調を求められるからだ。アベノミクスの骨子は明らかに円安誘導であって、日銀の掲げたCPI 2%という目標は、種を明かせば円安効果を期待した数字なのだ。ところが、欧米中に反して日本では財務省という亡国組織が増税によって国民の可処分所得を減らし続け、経済成長できないという悲劇に見舞われているが・・・。

見えざる神の手

経済学者のアダムスミスは、民間主導型の自由主義経済では「小さな政府」を志向すべきであって、自由な経済行動に任せることで見えざる神の手によって自然にスタビライスされる」と主張した。経済は自由競争に任せるべきだとする理論だけれど、パラメータの増加した現代の経済には通用しなくなっている。

しかし今回、新型コロナ、半導体不足、ウクライナ戦争という経済の想定されていなかった新たなパラメータが加わると、金融緩和経済はここにきて俄然音を立てて軋み始めた。世界経済の成長バランスが崩れ始め、連鎖的に供給不足が到来し、その結果想定外のインフレに見舞われることになったのだ。

もちろん、これまでの金融緩和ジャブジャブ政策に対し「インフレが発生する」と警鐘を鳴らしていた経済学者も少なくはないが、米国のみならず世界経済の番人たるFRBでさえ、爪の先ほどの想定もしていなかったことは昨年のインフレに対する認識を見ても明らかだ。パウエル議長はもちろん前議長のイエレン財務長官も、FRBメンバーもほぼ全員が「インフレは一過性のもの」と断言していた。ところが・・・

今年になって、ロシアのウクライナ侵攻と中国のゼロコロナ政策が始まると、資源価格の投機が始まり、商品の供給が極端に滞り始めた結果、新型コロナからの回復期を迎えた世界の需要拡大と真っ向っからぶつかり始めたのだ。米国ではインフレは発生しないどころか前年比8%を超える歴史的な水準にまで跳ね上がり、さらに欧州では現時点で9%を超えるという経済指標が乱舞し始めている。

先進資本主義国が一斉に前年比%を超える高インフレに陥るなど、まさに歴史的であり前代未聞の危機的状況であることは言うまでなく、これはある意味では、「見えざる神の手」の仕業なのかもしれない。

今まで延々と、何の疑いもなく、金融緩和よる経済成長を謳歌してきた。米国株式市場は活況を極め、株式は経済成長とともに上昇し、多少の波風が立ってもすぐに回復して、多額のキャピタルゲインをもたらすと言うことを疑うものは誰もいなくなった。まさに日本のバブル経済での不動産神話と瓜二つである。

それが今、世界経済に深く長い爪痕を残しつつある。リーマンショック当時には思いも及ばぬ、想像もできないほどの資金供給が中央銀行からもたらされ、それが常態化すると投資家や企業は、株式や債券は変動してもFRBが守ってくれる、という確信に変わっていた。事実新型ショックで大暴落をした折には、各国の中銀や政府が多額の資金供給を決めたことであっという間に回復し、実体経済以上に株価は上昇をしたのが、何よりの信頼の証なのだろう。

株価が下落すればそこは、押し目、逆張りの天与の買い場、と大多数の投資家が考えている。株価が20%も30%も下落した現時点でも、底値を模索し、チャンスがあれば飛びつこうとしているのだ。

FRB豹変の意味

中央銀行の目的は「物価の安定と雇用の増大」にある。過度なインフレやデフレを回避しつつ健全な経済成長を促進するとともに、雇用の最大化の達成を目指すと言うことになるのだが、その目標の一つでもある雇用は、米国は失業率3.6%という実質的な完全雇用を実現した。しかし、金融当局としては不可避であった新型コロナとウクライナ侵略という事態が過度なインフレをもたらしてしまった。

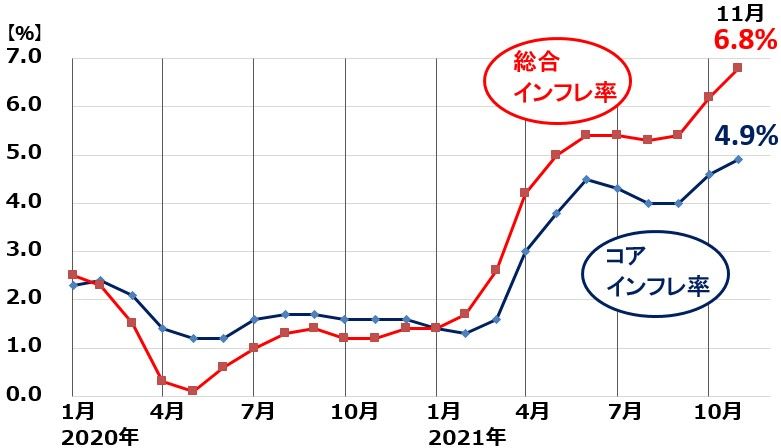

しかし、インフレは新型コロナからの回復期で既に始まっていた。現在のインフレの起点は2021年3月である。

FRBは昨年7月の段階で一服したインフレ状況をして、年末までには解消されるだろうとコメントし、イエレン財務長官も力強く同様の発言を繰り返していた。理由は「サプライチェーンの一時的な混乱による一過性の事態」と認識していたからだ。しかし、この時米国の労働者不足が顕著であって、賃金上昇圧力が強まっていたこと、そして景気の回復期待から住宅価格や賃料が急上昇を開始していたことを見て見ぬ振りをしていた。

今年になってイエレン財務長官は2021年のインフレに対する見通しを誤ったことを率直に認め、パウエル議長は6月FOMCでなりふり構わずフォワードガイダンスを覆す0.750pの利上げに踏み切った。そして会見では、「新型コロナやウクライナ戦争はFRBにはどうにもできないこと」と釈明をした。

しかしそれを言うならば、サプライチェーンの混乱もまたFRBにはどうにもできないことのはずだし、他の経済変動要因も同様なのではないか?結果的に8%を超える数十年ぶりのインフレに見舞われたことを、FRBの責任ではないと断言したうえで、今後はインフレの鎮圧に全力を傾けると宣言したわけだ。そのためにはマーケットや雇用の犠牲はやむを得ないという言外の意味がある。もっとも雇用に関しては年内に4.1%に落ち込むと発表したわけだが・・・。

特段FRBを批判しても仕方のないことだが、いままでFRBは金融緩和によって好景気を演出し、そして今度は金融引き締めによって意図的に不況を目指すという・・・。けれどもいまのところ、リセッション入りする経済指標はないと言った。がしかし、FRBは5月のCPIを見て0.750p利上げに踏み切ったという事実がある。

とすればFRBは、インフレや景気をスタビライズすることを放棄し、景気指標に従って金融政策を実施してゆく、高インフレを鎮静化するためには何でもする、と一介の投資家と同じスタンスに降りてきてしまったと思う。こうしたFRBのスタンスは、極めて重要なことを無視している。そう、現状は膨れ上がったFRBのバランスシートを引き締めるだけでは済まないと言うことを想定しているとは思えない。

金融ジャブジャブ政策の結果、その資金はあらゆる方面に投資され、レバレッジを掛けて膨れ上がり、未曾有の富や資産を演出しているという事実に対する認識が極めて甘いと思う。株や債券、ローンや事業投資、資源や食料の買い付け、企業や家計の運転資金等々。金融緩和効果は株や債券の上昇だけでなく実体経済に大きく深く浸透しているということ。

FRBが宣言する不況化というのは、そのすべての経済活動を鈍化させるという意味だろう?

米国経済の致命傷

ここに米国にとって極めて重要なグラフがある。これはFREDというFRBが公開している経済データをグラフ化するサイトであるのだが、毎回好調とされる米国の個人消費が明らかに限界を迎えつつあることを如実に物語っている。

赤線が米国の個人貯蓄率の変動、青線がクレジットカード等の個人ファイナンスの使用残高を表すのだが、コロナ給付金で膨れ上がった個人貯蓄はすでに底を打ちつつあり、貯蓄が減額するのに反比例して2021年のインフレの起点あたりから、反転上昇に転じている。

米国経済のGDPの約70%を占める個人消費が、高インフレ下で今後どうなるかは一目瞭然である。加えて米国でのクレジットカード使用残高の大部分はリボルビング支払いであって、今米国国民は物価上昇に耐えつつ、貯蓄をほぼ全て取り崩しカードローンのリボ払いで生活をやりくりしている。そこにFRBは急激な金融引き締めと利上げを浴びせかけるのだ。

だからこそ、今の米国では賃金の上昇要求が非常に強いわけだが、企業もまた今回の金融引き締めで要求を飲んでばかりはいられない。もはや米国の個人消費は墜落寸前の断末魔なのだ。

これが米国経済の致命傷になるのは明らかだが、それをFRBは十分認識したうえで敢えてインフレ退治のツールとして使う決断をした。なので今後米国の景気指標は悪化の一途をだ取るはずで、企業業績もこれに比例して悪化すると予想される。先月ウォルマートやターゲットの決算で大暴落した背景はここにあったことは明白である。

FRBは景気減速に歯止めがかけられない!?

今の米国経済は、あまりにも多額な金融緩和の影響でとてつもない資産の劣化に見舞われている。そしてそれは株や債券では上値の莫大なシコリを生み出し、企業では膨れ上がる在庫と金利負担となり、個人では極めて厳しいカードのリボ払い残高が残る。

そしてそれらすべてを覚悟のうえでFRBはインフレ抑制になりふり構わぬ姿勢で臨むという。

しかし、それをして一旦下がり始めた米国景気を止める手段を持ち合わせているのか?と言う大いなる疑問が残るブルームバーグが指摘する「売りの幅広さで前例のない相場」であると言うことは裏を返せば日々上値に莫大なシコリが形成されるということだ。それは相場だけの問題ではなく、企業においては借り入れ負担の悪化を、個人では返済しきれないローン残高が残ることを意味する。

少なくとも日本モデルでは、金融緩和によって財務内容を改善すること、が示されているし、ここ15年間の米国景気の伸びは金融緩和によってもたらされたものだった。したがって、今回のような相場や経済に生じる莫大なシコリを解消する手法は「金融緩和以外にない」はずだ。

QTや利上げによって不況にした結果、そこから抜け出すにはさらに多額の金融緩和を必要とする。いまの金融政策の理論では、此の先延々とバランスシートの縮小は出来ないことを意味するのだが、それがこの先も通用するのだろうか?

もちろん金融を過度に引き締めればインフレは解消の方向へ向かうだろう。しかし今度はそれと比例して景気が悪化する。株式市場を例にとると、CPIの数値が下がれば一時的には株価は好感するかもしれない。けれど、気が付くと企業業績は悪化し、結局株価は下値を模索し始める。やがて市場の焦点はCPIでなく企業や経済の悪化に焦点が当たるようになる。

日本経済のバブル崩壊以来長く続いた不況の要因は「資産劣化」だ。ここからの米国のリセッションへの道のりは、非常に厳しいものになるに違いない。

-

前の記事

週末だから今週の相場をおさらいしておく:6月18日(土) 2022.06.18

-

次の記事

海外勢の投げなんじゃないの?:6月20日(月)前場 2022.06.20