FOMC前のリバウンド(ショートカバー)とその後

- 2022.05.03

- トレード予想

昨夜の米国市場は笑っちゃうような展開になったね。例えばダウは下値$32,450と金曜引け値($32,977)から▲$527の位置まで突っ込んだ後、急激に戻りが出て$33,061までザラ場で△$611の上昇!結局△$84とプラス引け。

NASDAQはダウよりはるかに強烈な戻りとなって、結局12,536P(△1.63%)と大幅な戻りになったし、SOXに至っては△3.51%だって。

株式市場ってのはこうなる、というかこうなるものなんだね。大きく売り込まれたら必ずショートカバーがでるから、大きく戻す場面(綾戻し)が来るんだよ。なので、デイを考えるならば、厳しい場面まで突っ込んだら、それこそモニターを凝視して反発局面を見逃さずINするみたいなね。昨夜の場合、ダウでいえば$500幅くらい抜けちゃうし、NASDAQならば2%くらい抜けちゃうという美味しい勝負が出来ただろうし・・・。

でも、持ち越しは止めた方が良い、と言うことになる。上手くすれば今夜も余韻があるかもしれんけど、結局FOMCに対するポジションをどこで構えるかだけなので。なんとなく、悪材料出尽くし・イベント通過で買われることも想定はしておく必要があるんだろうけど、米国株は大きく戻ったら無条件で売り建てれば問題なし(羨ましいわ!)

そうなって日経平均CFDは今現在(10:20)¥26,932(△¥113)と上昇している。これね、理想はFOMCまでのポジションが¥27,000台で、FOMC通過後イベント通過で¥27,500に迫ってくれたら・・・。もちろん、今のポジションは担がれるけど、今回はそれでもいいと思ってる。状況にもよるけれど、ロスカットしてポジションを立て直すか、両建てしてヘッジするか、単純に売り上がって買値を持ち上げておくか、選択肢なんてそんなにないしね。

そこはいつもの通り、当日の寄り前2時間くらいの間に決めればいいことだろうしね。

さて昨夜記事をアップしようと思い書きかけておいて(事情があって)そのままになってしまった記事はこんな感じでした。

寄り付きからグチャグチャな動きになってる今夜の米国市場。そりゃ投資家とすればFOMCに向かってどういうポジを取ろうか?ということで、今日明日くらいは右往左往するんだろうから、急激に上昇するかもしれないし、下げるかもしれない。当たり前だけど。

けれども、米国株はもう死んでいると昨日書いたけれど、どの道上がり目はない。バフェットが米国株を押し目買いしているという報道もあったが、ちょっと失敗じゃないか!?いつもの調子で押し目を買ったけれど、いかな鉄壁のバークシャーとは言え、間違えることもあるよ。

で、今の株式市場の値動きを短期で当てるというのは、相当に難しいと思うけど、もっと長いスパンで考えると、これから下げることは間違いない。下手をすれば奈落の底へ、と言うことも十分にあり得るし、少なくとも世界の主要な大口ファンドは、もう株式や債券から逃げてると思う。

例えば米国だけど・・・

1ー3月のGDPが、なんとマイナス転落した!これで4-6月がマイナスならば、米国経済はリセッション入りが確定する。それに呼応するかのように主要企業の1ー3月の業績に陰りが見え始めた。マクロは忠実にミクロに反映されている証拠だね。そしてここで、FEDは金融引き締めに舵を切った!

景気が陰り始めたときに金融引き締めをしなければならないという・・・これもまたおかしな話になってきてるしね。こんな金融政策もまた前代未聞だと思うよ。

Advertisementシンプルに考えて、景気と企業業績に陰りが見え始めて四半期後から金融引き締めに突入するって、そんなことやっても大丈夫なの?っていうくらいの政策を、敢えてやらないといけないこのインフレ状況って、実はとんでもない事なんだと思うよ。

で、株価というのは、金融緩和量に完全に比例して上昇してきたわけで、ならば引き締めたら株価は下落するのは、当たり前の話だけどね。じゃ引き締めなんかしなければいいじゃない?みたいなことだけど、そうすると8.5%のインフレじゃ5年で購買力は半減しちゃう!株価だけでなくて経済全体の話だから、そりゃダメだろ!

欧州ではどうかと言えば・・・

戦争の影響がとんでもなく大きくて、すでにリセッション入りしてると言える状況かもしれない。EU全体のインフレは7%台だけど、今後はさらに上昇するのは必至。しかもエネコストが半端ないからこれがすべての経済活動に効いてくる。

当然、域内ではユーロの購買力もドルと同様に急激に減少するわけで・・・。これはこれで大変な事態になるよ。世界の基軸通貨であるドルとユーロの購買力がどんどん低下するってなると、この2極圏の経済が悪化すると言うことだからね。ヤバくないはずがない!

にもかかわらずECBはFRBよりも動きが鈍いんだから、もう致命的だね。

・・・・・

Advertisement

この後中国とアジアの問題を書こうとしてたんだが・・・。

要するに何が言いたいかというと、今の株式市場が結局は上がり目がない、ということをしつこいようだけど、書こうとしてたんだよね。なぜならば、評論家でもアナリストでも、なんか平和ボケしてるというか上昇ボケしてるような感じで、ものを言う想定が、「右肩上がり」なんだよ。けどね、とにかくインフレが鎮静化するまでは、ジワジワと経済も株価も下がります。いや、違うか、世界の中銀がバランスシートを正常化するまでは厳しいと考えた方が良いのよ。

株式が経済成長に従って年々上昇するというのは正しいと思うけれど、過去には5年、10年というスパンで上昇しない場面なんかいくらでもあった。けれど、リーマンショック以来ほとんど一本調子で右肩上がりだったから、そうなるのが当たり前と考えちゃってるんだよ。今の評論家やアナリストは右肩上がりしか知らないし。けれど、今はそんなに単純な状況じゃない気がするんだよね。

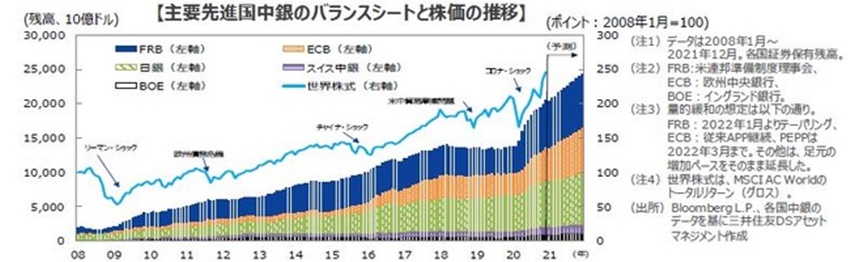

三井住友から借りてきたグラフ(中銀の金融緩和と株価の比較)だけど、これを見ても明らかに株価は金融緩和の量に比例して上昇してきてる。と言うことになると、「株価の実態は中銀の供給したマネー」と言えるんだよね。

ところがその中銀が、FRBもECBもこれからバランスシートを縮小するわけで、その理由が高止まりしたインフレを抑制する、ということだから、普通に考えて株価は下がるでしょ。見づらいけれど2008年のリーマンショックでBSが縮小したときとか、2018年からのFRBのQTの場面でも株価が上昇しなくなってる、というか下がってる。

いままでは株価が下がるとビビッてまたQEを再開したから、株価は持ち直した。けど、今回は株価が下がってもインフレが抑え込めるまでQEは再開できないのよ。なのでここから先の数年間?はロングで持ってれば資産が増えるという時代じゃないと思うけどね。

つまりはそれが言いたいわけで・・・もちろん上昇する銘柄もあるだろうけど、それを見分ける、探し当てる、のが容易じゃないってことだね。今まで見たいに分散投資してポートフォリオを考えて、みたいな手法は通用しない期間に突入すると思ってる。にもかかわらず、評論家やアナリストは株価の底当てゲームをやってるからムカつくのよ!

インフレ8.5%は5年で購買力半減以下になってしまうんだけど、それが米国内、EU域内で起こる!それだけでなく為替レートが歪んで、高金利通貨に資金が向かうので新興国の自国通貨安になって非常にヤバイ状況になる(新興国危機)。だから中銀は利上げ&QTを行うけれど、企業にとってはその間、インフレ&利上げ・QTというダブルパンチに見舞われる。

まずはマクロの分析をちゃんとしてくれないと、個別ばかり論じてるアナリスト・評論家なんか絶対に信用できない。まして根拠のない底当てゲームなんかやめて欲しいね。

けれど・・・日本はちょっとおかしな立場になってるんで・・・。日本だけ!変な感じなのよ。そのことに関しては、もう少し詳しくこの後の記事で書きたいと思います。

-

前の記事

投資家は動かず:5月2日(月)後場 2022.05.02

-

次の記事

金融引き締め下で見えてきた二つの異変! 2022.05.04