世界経済は暗黒の時代へ!?マーケットの下落はここからが本番となる

- 2022.09.23

- 世界情勢

昨夜の米国市場は下落したけれど、三市場の下落率はまちまち。ダウが▲0.35%、S&P500は▲0.84%、そしてNASDAQが▲1.37%となったけれど、この要因は言うまでもなく市場の基準金利たる米国債10年物金利が急騰したこと。金利は3.500p水準から一気に3.700p水準へと居所を変えたわけで、この水準は米国のリスク市場にとっては決定的となる可能性が高いと思う。

今後、米国景気は明らかに後退局面となるけれど、そのことにダメを押す金利上昇となる可能性が高いと思う。FOMCでの0.750p利上げとパウエル議長の前例のないインパクトあるタカ的発言は、FRBとして一気に勝負に出た、と思われる。そしてそのタイミングでの単独為替介入を断行した政府・財務省の判断は為替マーケットを強烈に揺さぶった!まさに大荒れの9月相場になったと言える。

リスクオンかリスクオフか!?

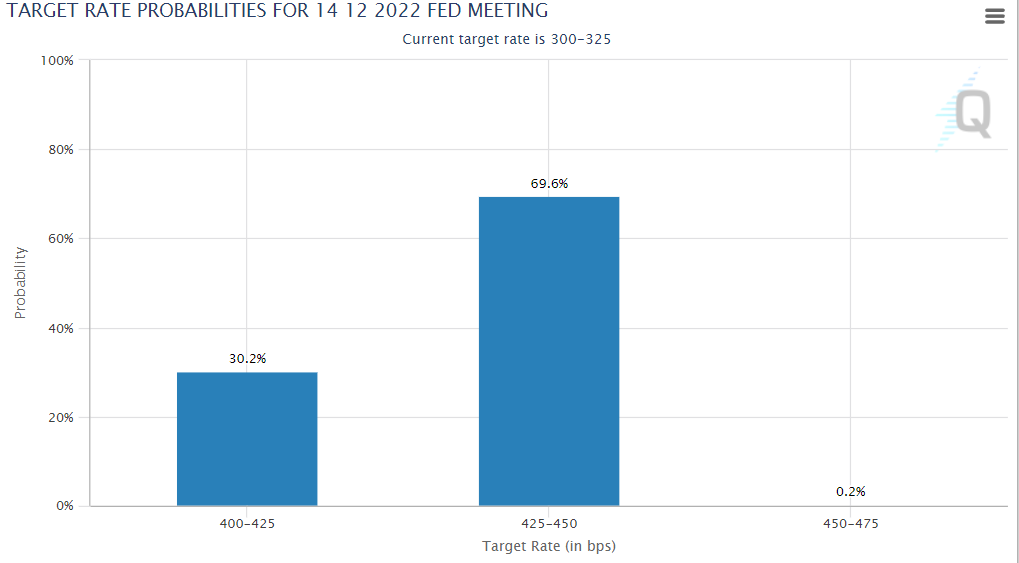

米国株式市場のセンチメントは微妙な位置にある。強気の投資家は、インフレ局面とFRBの対応は最終段階に来ていて、市場が「年内の利上げ水準を4.250pー4.500p」と織り込みつつあることを踏まえ、株価は底を打ちつつあると考えるし、ここまでくるとどうしても企業決算を確認したいという意識が強くなりつつあって、年内こそ買い場という姿勢だろう。一方弱気な投資家は、企業決算の悪化、来年の業績見通しをターゲットにポジションを建てる場面でもあるわけで、米国市場は強弱綱引きの展開に突入すると思う。

しかし、片や米国債10年物金利は上昇を続けていて、リスクマネーは高利回りの米国債に向かう可能性が高くなってきた。そしてこれは株式市場からの資金逃避を意味するわけで、今後米国債10年物金利がさらに4.000pを目指す展開になると予想する向きも少なくない。なぜならば、リスクオフの債券買いは想定されるものの、今月からか増額された上限11兆円という大型QTの影響が想定されるからだ。米国債とMBS(住宅担保債券)を償還し再投資しないことで、市場から資金を吸い上げる。

その狙いは米国経済減速以前に、投機マネー、リスクマネーを縮小してインフレを抑え込むことが第一で、特にロシアのウクライナ侵攻で急騰したコモディティ価格の沈静化がインフレ抑制の一つの鍵を握っていることは間違いない。特にWTI原油価格の沈静化は急務であって、政権は国家戦略備蓄の放出を行いつつ水面下でシェールオイルの急ピッチの増産で補っている。この点ではバイデン政権とFRBは同調しているとみてよい。

従って、WTI原油価格が頑強な抵抗ラインである$80をブレイクし、$70台定着ならば株式市場の強気派のセンチメントは一層強まる可能性が高いと思う。

逃げ場のない投資資金

極めて不安定な株式市場、さらなる金利上昇(価格低下)が予想される債券市場、株式よりも変動が激しくハイリスクなコモディティ市場・・・長年続いた金融緩和によって膨れ上がった投資資金は、いま高インフレと金利上昇、景気後退局面に直面して運用先を完全に失った状態にある。その結果、資金の一部はバイ&ショートのヘッジファンドに流入し、また一部のコモディティや仮想通貨といった投機的な市場へと流れざるを得ないわけだが、それらは蓄積された膨大な資金の一部でしかない。

そこでにわかに浮上したのが為替相場ということになっている。そもそもリスクオフを背景にしたキャッシュポジションが急増しているなかで、クロス通貨のショートによって大きな利益を目論むヘッジファンドやファミリーオフィスなどが急増中なのだ。それによって現在、アジア通貨危機の再来があるのではないか?という懸念が台頭している。

一例をあげるとお隣韓国のウォン・ドルレートが遂にボーダーとされている1400ウォン/ドルを上回った。これによって韓国の対外債務負担は危機的状況に陥っている。

またロシアのウクライナ侵略を理由にコモディティ市場には戦争プレミアムを求める投機的な資金が大量に流入しているが、実需を反映すればこのプレミアムはやがては剥落するだろう。景気後退期にあって最も価格が暴落するのは、こうした投機的市場であることは言うまでもない。

マーケットはズルズルと下がる!

ならば大口の投資家はどうするか?というと、何も出来ないから米国債を買うかキャッシュのまま銀行預金するか(同じ意味だけど)の二択以外にやれることがない。そしてFRBの利上げによって株や債券、コモディティの下落を願いつつのんびりと過ごしているのだと思う。

もちろん、この状況で名を売ろうとするヘッジファンドは新興国通貨を売っている。それでも足りなくて日本売りまでやっているわけで、この状況を見てるだけでも如何に世界中の投資資金が行き場を失ってるのか分かるよ。

例えば米国株式市場は、この状況で反発しても一時的なもので、すぐに下値を追い始めると思うし、日本市場もバリュエーションがどうあろうと、売られることはあっても買われることはないだろう。なぜなら業績相場に回帰すると為替差益で好決算ということになるけれど、それも一時的なもので、通期や来期で見れば、世界経済が急激に減速する中では、簡単に為替差益がコスト増で蝕まれ、業績減速で消し飛んでしまうからです。

FRBも日銀も正念場

そんななかで日銀は昨日の金融政策決定会合で従来の金融緩和の維持を発表し、黒田総裁が会見中に大胆にも為替介入を断行した。黒田総裁は「為替介入は財務相権限なので」と言っていたけれど、その財務省は米国の景気後退入りが確実になった今が、絶好の介入タイミングと見たのだろう。実際、大規模なQTが実行されている今は、米国経済減速懸念によるドル売り転換するかもしれない微妙なタイミングではあるからね。

今の財務省・日銀はもう後がない状況で、日銀が金利引き上げに転換すれば、薄氷の上に売る日本経済の足元の氷が割れてしまう可能性が極めて高くなる。円安を放置すると言うことは、国内経済に対して日銀が利上げを行うことや財務省が消費税を引き上げることと同等のネガティブ効果を生む。物価上昇によって国内消費が冷え込めば、デフレどころか最悪のスタフレ突入の危険性が極めて大きい、まさに後がない危機感を持っているのだろうと思う。

FRBの姿勢はFOMC後のパウエル議長の会見の通り、米国経済に対する減速懸念を通り越した鬼気迫るものだった。端的に言って「景気悪化を覚悟しろ!」という極めて厳しい表現で、インフレ抑制のために利上げを継続するという強固な意思を言葉にして見せた。過去、どのような局面であったとしても、今回ほど辛辣な表現をしたFRB議長はいなかったという・・・。FRBがそこまで警鐘を鳴らすと言うことは、今の米国経済に大いなる問題があること、そして明らかにその強大なリスクを意識しているということだと思う。

【ワンポイント】

相場が下落局面の厳しい時期になると、投資成績も投資マインドも腰折れてしまいがち。特に、今後予想される業績相場はいつになく厳しい評価になるだろうね。こういう時を凌ぎ、勝ってゆくためには、精神力ではなくて投資の技術力がモノを言うと思う。買うばかりが株式投資じゃない!デイトレと短期スイングで買いのみならず売りの技術を持った者だけが勝てる相場。本当に大事なのは勘ではなくて技術だと言うことが身に染みてませんか?

デイトレなら:紫垣デイトレード塾(JCB / AMEX / 銀行振込)

短期スイングなら:ロング/ショートの基本技術【相場師朗】のショットガン投資法

世界経済は暗黒の時代へ!?

FRBパウエル議長発言は、ジワジワと市場のセンチメントを変えつつあると思う。どうやら問題は米国内のインフレだけではないと言うことを此の先、徐々に意識を強めるのではないか?欧州エネルギー危機が喧噪されているけれど、実態はこの冬のエネルギー確保はEU各国とも目途が立っていると思われる。天然ガスで直接打撃を受けたドイツにしても備蓄率は80%にまで回復し、さらにUAEとの供給が確保されれば、天然ガス相場は急落するだろう。

同時に原油に関してもOPEC+は10月からの日産10万バレルの減産を決めているけれど、これは明らかに現実の需給の上での判断と言える。中国がロシア原油を大幅に増やした反面サウジ原油はその分減少した。そして米国は積極的にシェール供給を開始していて2023年度のシェール生産は過去最高を更新する見込みであることから、エネ価格はこの先落ち着きを取り戻すだろう。

しかし、それが落ち着けばインフレが収まり、世界経済が成長軌道に戻るというと、もはやそこに焦点は移ることはないと思う。世界経済は高金利と金融引き締めによる景気減速のサイクルに突入してしまったと思う。これが今、目前に突き付けられた事実であるというセンチメントに傾けば、マーケットの下落はここからが本番となる可能性が高い。

世界の金融当局のトップ(FRB議長)が、極めて厳しい言い回しで「景気減速による痛みを国民に訴えた」わけで、それが世界中の金融当局者たちに伝わらないはずがない。今、世界経済は、暗黒の時代に突き進もうとしているのかもしれない。

個別株で一発逆転!こんな地合いだから可能性十分だよ。まさに株式投資の醍醐味ってやつかもね。

![]()

-

前の記事

三連休連荘はもう勘弁!:9月22日(木)後場 2022.09.22

-

次の記事

今夜の米国市場はセリクラになるか!? 2022.09.23