潜在成長率が上がらなければ金融バブルは暴落して当たり前!

- 2024.08.12

- 放言

日本経済の潜在成長力の低下が、常に評論家に間で取り沙汰される。この「潜在成長力」と言うのは評論家や政治家にとっては「魔法の言葉」であり、自己のイアイデンティティを鼓舞するための便利ワードとも言える。ChatGPTで定義づけてもらうと以下のような説明が返ってくる。

経済の潜在成長力とは、経済が長期的に持続的に成長できる能力やポテンシャルを指します。具体的には、インフレや失業率などの短期的な変動要因を排除した場合に、経済がどの程度成長できるかを示す指標です。潜在成長力は、主に以下の要素によって決まります。

- 労働力の成長: 労働人口の増加や労働力の質(教育水準や技能)の向上が、経済の成長に寄与します。

- 資本の蓄積: 工場や機械、インフラなどの物的資本が増えることで、生産能力が向上し、経済が成長します。

- 技術革新: 新しい技術の導入やイノベーションが生産性を向上させ、経済成長を促進します。

- 生産性の向上: 労働や資本の効率的な利用が進むことで、経済全体の生産性が高まり、成長が可能になります。

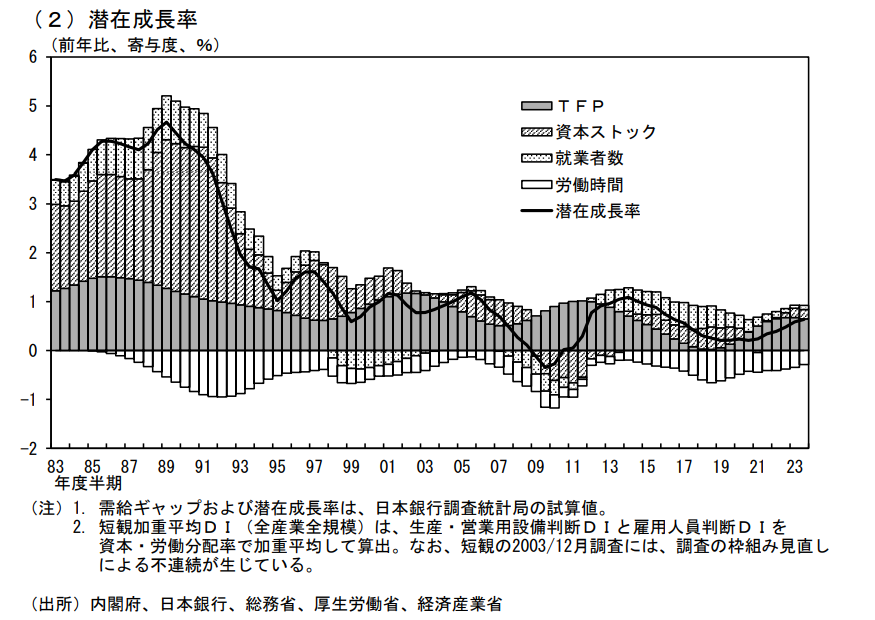

もちろん潜在成長率は数値化されていて、現状の日本経済の潜在成長率の推移は以下のようになると日銀が公表している。

結局今のすべての評論家、エコノミストの飯の種は、このグラフに全て集約されていると言ってもいいし、彼らは基本的にこのチャートに基づいて話をしているだけ。ちょっと見てみると1988、1989年のバブル経済のピークが潜在成長率のピークでもあったわけだが、バブルが崩壊した1990年代は極端に低下し始めた(TFPとは資本や労働といった量的な生産要素の増加以外の質的な成長要因のこと。技術進歩や生産の効率化など)。

このチャートを見る限り、労働時間の短縮が潜在成長率を押し下げてるし、就労者数の減少も然り。バブル後のリストラでそうなったのは分かるとしても、以降日本人は働きすぎ、という論理がまかり通りそれが政治の道具にされ続けていることも大きく潜在成長率を押しさげている。

2008年のリーマンショックではマイナスに落ち込んだものの、その時でさえ、TFPは高水準を維持されていた。あのとんでもない経済の落ち込みの時でさえ、日本人はTFPをあげて対応しようと必死だったことが伺える。その他に日本の潜在成長率を阻害しているのは言うまでもなく消費税であることが如実に表れている。

1989年に3%で導入され1997年5%、2014年8%、2019年10%という推移を辿っている。この4度による消費税導入から増税で、30年間日本経済の潜在成長率は2%に届いていない低空飛行のままなのだ。

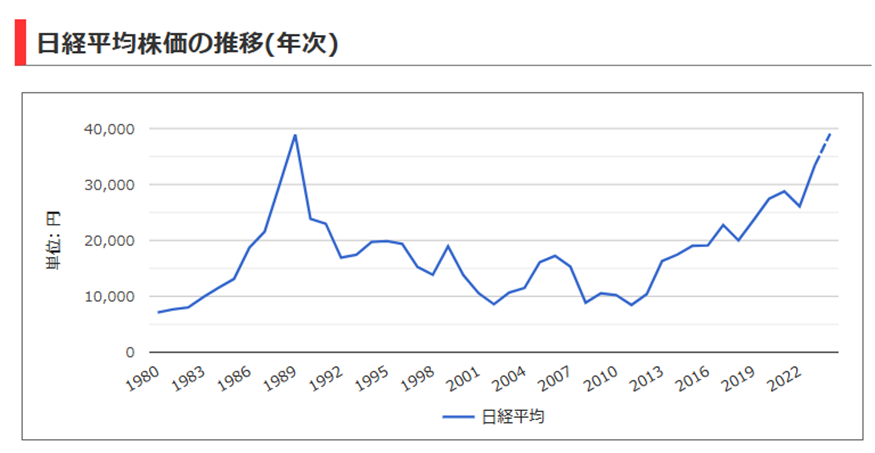

しかるに日経平均株価はどうなのかと言えば今年遂にバブル高値を更新したわけだ。

2012年12月に第二次安倍内閣が発足し、翌2013年4月から黒田日銀総裁による異次元金融緩和が開始され、それに伴って株価は一貫して右肩上がりでとうとうバブル高値を越えて¥40,000の大台に乗ったという経緯。

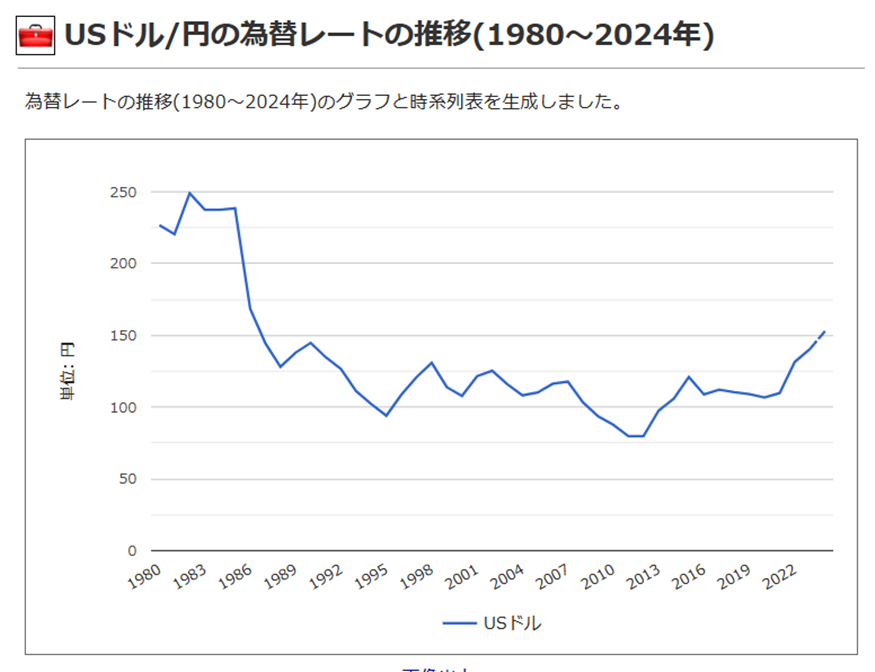

つまり、いまだに需給ギャップがマイナスで(直近プラスになったというニュースはあったが一時的?)、潜在成長率はいまだに1%にも満たないこの状況を考えると、異次元金融緩和は全て株高政策だったと言って片が付いてしまう。政府・日銀による意図的な株高政策、円安誘導政策だったわけで、これが日本経済のファンダメンタルズを強くしたのか?と言えば答えはNOと言わざるを得ない。

普段から常々書いていることだけど、この相場は明らかにバブル、しかも政府・日銀主導の官製バブルに他ならないということ。そして、それを後押ししたのが、雇用の非正規化、法人税減税、そして円安差益だったということだ。もちろんタイミングも非常に大事で、米国株高を背景にした株価上昇と言う側面も見逃せないだろうが、巷間言われている「日本企業の体質が強くなった」と言う意味は「財務体質が強くなった」という事であって、経営体質そのものは何も変わっていないのだ。

なので、経団連はもっともっと移民を行け入れてくれ、と言うだけ。いつまでも人件費も人件費を低く抑えれば利益が出続けると思っている馬鹿野郎です。株価ほどにTFPも資本ストックも伸びず、ただただ労働コストを削減しようとする企業体質では、今の株価を維持できるはずもなく、時間とともにその化けの皮が剥がれることは必至です。

日本経済がこのような状態にあって、日銀が唐突にQTと利上げに踏み切った。FRBの利下げ観測には動じなかった円キャリーは、日銀の0.250pに鋭く反応して日経平均株価は暴落したけれど、異次元金融緩和によって日米金利差が生まれ、その結果押し上げられた日経平均は、少なくとも¥12,000はあると、個人的には観ているし、今の日経平均EPSである¥2,427はほぼほぼピークであると思う。

元日銀審議委員の木内氏はドル円のフェアバリューを¥115位ではないかと発言しているけれど、それまでには時間がある程度かかるということ、そしていまの潜在成長率からしても、日経平均の下値は¥25,000~¥30,000は観ておくべきという意見には全く同感だ。ただしそれは米国経済が本格的なリセッション入りするとすれば、中国経済の状況と相まって、¥25,000以下は十分に想定しうる株価と思っている。

財務省が増税ばかりするのは、一重に日経平均株価が、金融緩和バブルによって上昇してきたからとも言えるわけで、日本経済の実質と株価は何の関係もないということをひた隠しに隠しているのだ。逆を言えば、株価などいくら下落しても今の日本経済に対する影響はほとんどないと言えるし、増税の方がよほど大罪なのだ。なので、GPIFは株価下落を気にせず利食いすべきだ、と書いた。それが出来なければ、GPIFの運用主体も大したことはない。

というわけで、こうしたことが基本的な自分のポジション建てのベースにあるという事を書いたのであって、投資は各々の判断でやってください。

-

前の記事

これから先の株価暴落の要因を想定しておく 2024.08.10

-

次の記事

限界点!イスラエルのガザ学校攻撃とウクライナの越境攻撃 2024.08.12