日本株がさらに爆上げする可能性があると考える理由

- 2022.03.26

- トレード雑感

昨日の後場記事で日経平均が、「史上最高値を更新するかもしれない」とかなり気張り過ぎた内容を書いたけれど、記事中の約束通り、改めて書きます。

ズバリ、理由は「日銀の金融緩和」です!

急激な円安

ドル円がFOMCを境に円安方向に動きはじめた。そう、今月からFFレートの誘導幅を0.250P引き上げた(利上げ)せいで同時に米国債金利が上昇し始めて、その結果日米金利差が拡大したのが原因かな?と思っていた。もちろん、その後もパウエル議長はインタビューで一段とタカ派的な発言をして、金利上昇傾向が強まったことで、ドル円もジリジリを円安に傾き始めたわけだ。

幾度か日本株が場中に突然噴くような現象もあって、そんな時確認すると、急激に円安が動いてたりしたものだから、米国の金利上昇は止まらないなぁ・・・と都度思って観ていたけどね。

後は期末要因もあって企業がドル不足と言われる中、国内の円資産(内部留保とか)を調達用にドルに換えているなということ、金利の高いドルに投資する個人が相当に増えてるな、とか、俺の心もとない頭では、そのくらいしか思いつかなかったしね。

そして円は今後も安くなり続けるかなと。なぜならどうしても米国は利上げを加速せざるを得ないから。もし、為替がなかなか円安が強まらないってことになると、海外勢は喜んで日本に投資するかなと。

そんな論法で見ていたことは確かだよ。

世界中、インフレと金融引き締めモード

英国、EU、米国と現在ではこの順でインフレが高まってきてる。英国が5%台、EUが約6%、で米国が7.9%とインフレが止まらなくなってて、英国は4月以降エネ価格の大幅な上昇によって2%は確実に跳ね上がるとされ、すでに利上げモードに突入しているよね。ECBのラガルド総裁は、余裕こいて、まだ利上げはしません、みたいにコメントしてるけど、まず手遅れになってFRBと同じ道をたどることは間違いないしね。米国の3月は9%台必至という状況。

もちろん、こうなってきちゃった直接的な要因はプーチンがドンパチ始めちゃったことだけど、その前に新型コロナで各国中銀と政府がジャブジャブにしたことが根本原因だけどね。とにかくこのままではマズイという危機感が全世界を覆っていることは確かで、景気が悪化してもとにかくインフレを片付けることが先決という雰囲気になってきた。

同時にプーチン(戦争)のせいで、コモディティの上昇が止まらないし、その結果ますます世界のドル不足が顕著になってきてる。これだけ金融緩和してきてなおドル不足というのもおかしな話だけど、要は各国の外貨準部不足ということだよね。ドルが無いと資源も穀物も(高騰で)必要なだけ買えなくなってきてるわけだから、ドル買需要は相当にあると思うけど。

そこに引き締め、となるとドル高は天井知らずになるかも。まさに「有事のドル買い」が金融引き締めと同時進行しているという図式だね。

主要国の景気失速懸念

そうなってくると、もちろん景気は失速気味になって当然で、米国なんかイエレン財務長官あたりは、米国経済は堅調と言い続けてるけど、あのね、イエレン財務長官が言ってる根拠はあくまでも雇用が堅調というのが根拠なんだよね(彼女は雇用が専門だった人だから)。

確かに雇用は絶好調なんだけど、これだけインフレになってきたなら、つまりCPI以上にPPI(卸売物価指数)がすでに9%台で3月は軽く10%を超えて11%もあり得るという状況ならば、消費に跳ね返る。実際米国の消費者マインドは相当に冷えてきてるしね。

それに米国のNASDAQやラッセル2000なんかは、長期金利が2.500%ってなかなか厳しいよ。このジャブジャブで企業負債も比例的に増加してきてるわけで、どんどん利益を食いつぶす。なのでこのままFRBが利上げをどんどんすれば間違いなく景気後退は始まるだろうしね。

今回のウクライナ侵攻でEUも相当に悪影響が出てるのは間違いないし、次にEUを襲うのはウクライナを脱出した難民問題だし、確実に景気悪化する。そして英国はすでに6月スタフレ入りが確実と言われてるんだよね。

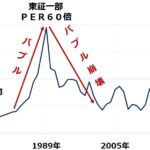

狂った日銀の金融政策

日銀の黒田総裁は金融政策決定会合毎に「従来の政策を堅持」と言い続けてきた。要するにゼロ金利継続、国債買い入れ継続、ETF買い継続というスタンスである。けれども実質的にこの2年間、国債買いの減額やETF買いの休止状態で、実質的な緩和縮小を続けてきたわけだ。これは新型コロナ対策で政府支出が増えても、一貫して継続してきた姿勢だよね。

しかしここにきて世界はインフレが顕著になって、遂には米国を最後に利上げ(金融引き締め)に舵を切ったことで、世界中が引き締めムードになったにもかかわらず、日銀はなんと2月10日に突如として「指値オペを実施する」と発表したわけだ。つまり、10年物国債が0.250%の金利になったなら、無制限で購入して金利上昇を抑え込む、ということ。それも10年物国債が金利の中心なので、限定してるんだよね。他の年数ものの国債金利は制限していないってちょっとよく分からない指値オペなんだよね。

そして今月の金融政策決定会合は「従来通り」としながらも、黒田総裁は円安が進んでいる状況に関して質問され、「円安は総合的に日本経済にプラス」と言い放った!

この「指値オペ」と「円安はプラス発言」をこのロシアのウクライナ侵攻の最中に、海外勢はどう捉えたか?それが大問題なんだよなぁ・・・。

いかな、日本のCPIが0.5%程度だと言って、政策金利目標を重視する姿勢を撮り続けられる状況じゃないだろう?って誰だって思うよね。日本だって卸売物価指数は9%も上昇してるというのにね。

例えばパウエル議長が今の米国のインフレ状況の中で、「金融緩和する」と言ったらどうなるのかって考えれば、たちどころにインフレは急伸するだろうし、米国株は急上昇するけれどほどなく米国経済はインフレに押しつぶされて、リセッション入り。株価も暴落となるよね?

結局日銀の黒田総裁は「円安を容認すると言って指値オペで無制限の金融緩和する」と公式に発言したんだよ。その「円安容認発言」が如何に海外投資にインパクトを与えたか?海外勢は「日銀はやらかした」と思ったろうし、「狂ってる」と思ったはず。

金融緩和が続く限り、円安・株高!

なので、今回の株高は、またしてもやらかした日銀の政策が引き起こしたものと言うことになるし、これが撤回されない限り、円安は止まらないだろうし、呼応した株高は続くことになる。驚いたのは今夜日本国債10年物金利が遂に0.250%に到達し、恐らく指値オペが発動したということになるんだよ。

誰かが試したんだろうね。本当に0.250%を突破しないのかってね。でもマジ、0.250%で止まった!

でも今夜同時に米国債10年物金利がとうとう2.500pに瞬間タッチした。そのせいとは思えないけれど円は¥122台を回復、さらに上昇するのは確実な状況。

日本だけゼロ金利、日本だけ(実質的な)金融緩和!

米国勢はウクライナ問題から一斉に中国投資を引き揚げ始めたけどね。とりあえずその資金は日本にぶち込め!みたいなことかもしれないけどね。

このまま円安が続くなら日本株は上昇し続ける(可能性が高い)。そういう意味でした!

-

前の記事

勢いで9連騰!:3月25日(金)後場 2022.03.25

-

次の記事

日本株がさらなる大底を深堀する展開になると考える理由 2022.03.27