日本株がさらなる大底を深堀する展開になると考える理由

- 2022.03.27

- トレード雑感

今朝方、「日本株がさらに爆上げする可能性があると考える理由」というタイトルで、この世界経済の状況下で実質的な金融緩和効果を生むような政策や発言を日銀黒田総裁が行っていることを懸念した記事を書いた。結果的に、日本は金融引き締めはしません、と言えば、利上げ・QT恐怖症の海外投資家は、日本株に資金シフトしても不思議ではないと思うし、同時にロシアを支援する中国に対してもセカンダリーサンクションの発動等を含めた警戒感から、大量に投資資金を引き上げざるを得ないという投資家は手元キャッシュがだぶつく。

そうした投資行動は、日本株を買い転換(再投資)することに繋がっても不思議ではない。しかし、その可能性を本当に見極めるためには、この数日間、特に配当権利落ち後の株価の動きを見極めないと、実際には決めつけられない。なぜなら円安急伸は同時にドルベースの利益を削る方向だからだ。ということは週末の記事は、日本株が上昇する場合の楽観的なシナリオということになる。

一方、世界経済はインフレに蝕まれ、スタフレ突入が必至と言われる。インフレとは貨幣価値の下落であって、これを食い止めるのが世界の中銀の政策目標とならざるを得ず、その時に株価だけが貨幣価値の下落を背景に上昇を続けることができるのか?というと、金融緩和の過熱感が消えるまでは、トレンドは下と考えるのが真っ当ではある。

なので、直近で急騰している株価は、資金の流れで爆上げ継続と考える反面、反落するタイミングを伺っていると思う自分がいる。

海外投資家は日本株を買い続けるのか?

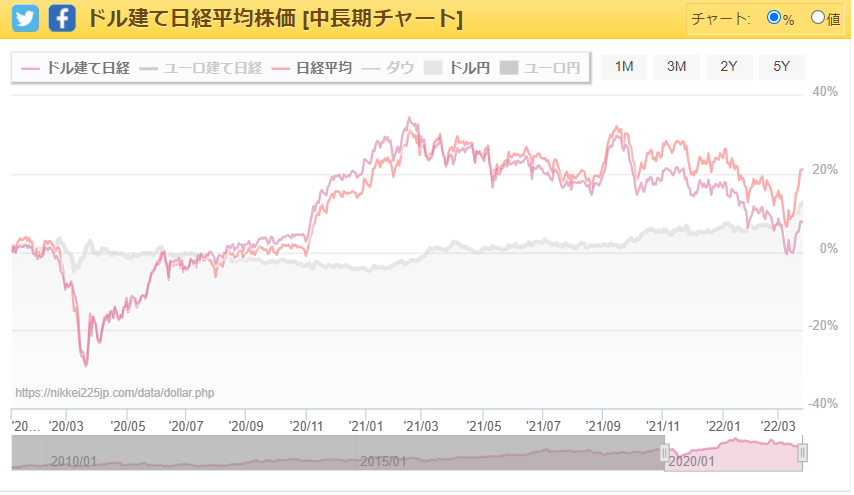

このチャートは新型コロナショック以降の日経平均の円建てとドル建て推移を表している。赤が円建て、紫がドル建てだが、直近ドル高(円安)が急激に進むにつれて、乖離が広がる傾向にある。今後、米国の長期金利の上昇によって、円安に拍車がかかるとすると、買い転換したと言われる海外投資家はこのまま買い続けても、思うようなパフォーマンスは得られないだろうし、むしろ年初以来売られ続けた理由そのものが米国の利上げ(円安)にあったと考えるべきだということになる。

実際海外勢は、3月7日~11日▲9850億円、3月14日~18日▲2100億円と円安が進行するにつれて(東証1部現物では)売り越したわけだが、21日~25日では買い越しているだろうと予想されている。根拠は日々の空売り比率が激減しているからである。

| 日付 | 日経平均株価 | 日経平均 (変化) |

東証一部 出来高 (百万株) |

空売り比率 合計 |

空売り比率 (価格規制あり) |

空売り比率 (価格規制なし) |

| 2022-03-25 | 28,149.84 | +39.45 | 1,186 | 44.0 | 34.5 | 9.5 |

| 2022-03-24 | 28,110.39 | +70.23 | 1,242 | 43.0 | 33.6 | 9.4 |

| 2022-03-23 | 28,040.16 | +816.05 | 1,414 | 39.8 | 30.7 | 9.1 |

| 2022-03-22 | 27,224.11 | +396.68 | 1,533 | 39.9 | 33.4 | 6.5 |

| 2022-03-18 | 26,827.43 | +174.54 | 1,807 | 42.1 | 35.6 | 6.5 |

| 2022-03-17 | 26,652.89 | +890.88 | 1,474 | 41.6 | 32.5 | 9.1 |

| 2022-03-16 | 25,762.01 | +415.53 | 1,339 | 43.5 | 33.6 | 9.9 |

| 2022-03-15 | 25,346.48 | +38.63 | 1,222 | 45.4 | 36.8 | 8.6 |

| 2022-03-14 | 25,307.85 | +145.07 | 1,187 | 43.7 | 35.9 | 7.8 |

| 2022-03-11 | 25,162.78 | -527.62 | 1,421 | 51.1 | 38.8 | 12.3 |

上記は3月11日の大幅下落から先週末(25日)までの日本市場全体の売りに占める空売り率(空売り比率)だが、11日の51.1%をピークとして株価が急騰するにつれて空売り比率が30%台まで激減した。このことから今回の日本市場の急騰の初期段階ではショートカバーが牽引したということになる。

そして肝心なことは、3月4日~11日△7040億円、3月14日~18日△6850億円と国内証券の自己部門が大幅に買い越していたことであり、先週も日経平均の急騰ぶりからして同様な買い越をしているだろうと思われること。これは、菅首相退陣後の急騰劇とまったく同じ投資行動であって、今回の急騰劇の主役は国内証券の自己取引であったということだ。

ならば、先週に海外勢が買い越したと仮定しても今後、買い続けるかははなはだ疑問と言うことになる。

日本が米国のヘッジ市場であるという事実

米国市場も同様に大きく戻す展開になってはいるものの、その足(チャート)は日経平均よりも弱い。それもそのはずで、米国は深刻なインフレとFRBのタカ派姿勢への転換という背景があるからだ。ロシアのウクライナ侵攻によってインフレはますます深刻な状況になることは明らかで、依然として債券市場では売りが止まっていない状況・・・。

従って今回の上昇劇は、一時的にはロシアのウクライナ侵攻で停戦期待も出ていたし、何より原油価格が小天井を付けて下落したことがショートカバーを誘ったという事だろうと思う。反面、米国投資家は中国市場から大幅に投資資金を引き上げるという行動に出ている。一部報道で中国は水面下で資金・物資両面でロシアを支援していると伝わった影響も大きく、米国政府のセカンダリーサンクションを懸念した動きになっている。

つまり短期筋の買戻しで株価は上昇したが、買い圧力の増加は見られず、基本は今後の利上げと景気後退に備えたリバランスを急激に行っているという事ではないか?

そうなると、今後円安が進むとみられる日本株を「買う」と考えるのはかなり無理があると同時に、ヘッジ市場としての日本市場を売る行動に出ると考えるのが自然なのかもしれない。

基本的に株価は企業の業績と見通しを織り込むもの

恐らく今回のロシアのウクライナ侵攻は、日本企業の4Q決算に微妙な影響があると同時に、来期予測ではマイナスとなって出てくるのではないか?と思われる。急激な円安は輸出企業の決算を下支えるかもしれないが、同時に急激なインフレ(エネ高、原材料高)は圧迫要因となって、来期の予想に相当な影を落とすと思われる。

アナリストは、来期予想で好調なのは自動車で、半導体はマチマチ、と予測している。

つまり、円安進行で好感される日本市場も、ある程度行けば嫌でも来期予想を織り込まねばならず、そうなると上昇は一過性と考えざるを得ない。

株価は最終的には企業業績と経済状況を織り込む形で収斂するのではないか?

利上げで景気が良くなるはずがない

以前から何度も書いてきている内容になるのだが、FRBがインフレを抑え込むために利上げやQTを行わざるを得なくなっているこの状況を株式市場が歓迎して上昇するのはいかがなものか?

今回の上昇劇が開始されるまで、米国市場では金利の上昇がハイテクや小型株のバリエーションを急激に悪化させるということで、三市場とも、特にNASDAQは大きく下落した。そしてこの戻り局面において米国債10年物金利はさらに上昇を続けていて、2.500pを超えるとS&P500やラッセル2000の平均配当を上回ってしまい、株式が非常に買い辛くなると言われていた。また資金需要の旺盛はNASDAQにとっては金利負担増加によって厳しい状況になると言われる。

しかし、本当に金利上昇で問題になるのは、長年続いた超低金利金融緩和状況の中で借り入れも膨大に膨れ上がっているということや、2月7.9%のインフレで3月、4月とますます悪化する状況で抑え込むための金利は相当に高いこと。

そうなるとまず社債市場が急落する可能性があり、新規借り入れも難しくなるのは必然で、そうなって株価だけがインフレを織り込んで上昇するなどと考えることに無理がある。

ロシア経済の破綻は深手となる!?

先週末、日本のメガバンク3行はロシアのSWIFT除外をエネルギー決済の都合で免れていた最大手ズベルバンクとの取引を停止すると発表した。もちろん邦銀レベルでこの決断が出来るはずもなく、日本政府、米国政府からの圧力があったと見るべきだろう。米国はロシアに対する最終制裁として、ズベルバンクへの制裁発動を決意し、同盟国に伝えたと見るのが正解だと思う。

また、ロシアのデフォルトが俄然現実味を帯びてきたということや中国への圧力を強化したことも考えると、ロシアのデフォルトは相当に大きな影響が世界経済に波及すると見て間違いない。

個人的には極めて違和感のあるEUや米国のロシアに対する経済制裁ではあるものの(別途記事を書くつもりです)、ウクライナでの戦争を見る限り圧倒的な欧米の補給を背景にしたウクライナ軍が攻勢に転じているということもあり、中国の金融面での支援が期待できなくなりつつあるロシア経済の破綻の影響は、予想外に大きいものとなるかもしれない。

その場合、今の経済状況を加味すると、かなりの深手になることも十分に考えられる。

シナリオは最初から下!?

株式市場が織り込んでいるシナリオは、ロシアのウクライナ侵攻とインフレの高伸が見えた時点で、いやもしかしたらFRBが金融緩和を終了し利上げに踏み切ると決まった時点から、エネ価格や鉱物価格、穀物、などのコモディティが上昇し始めた時点で、ウォール街は相当な下落をそうていしていたのではないか?

新型コロナも世界的には収束の目途が立たず、金融緩和相場であまりにも過熱感の出過ぎた株式市場、債券市場、そしてデリバティブ市場に対する危機感も含めて、建てられたシナリオは、ロシアの侵攻とともにさらに下方シフトされた可能性も濃厚で、そう考えると今の株価の動きはそのシナリオに沿った動きと考えるのが、もっとも腑に落ちてしまうのだ。

株式投資とは常に安易に予測できない迷いの中にある。そこには日本株が上昇するという理由もある反面、下落するとする理由も存在するわけで、まるで最初からシナリオが存在するかのような、米国大口投資家のような投資行動のなかにあって個人投資家の力など皆無に等しい。

だからこそ、出来ることと言ったら、あらゆる可能性を想定して投資に臨むという事だけだと思う。その意味でこの週末は、上下の可能性を自分なりに追及して、固定化させないことが重要だと思う次第です。

今の相場で一方に賭けるという投資行動ほど危険なものはないということ、そして短期トレーダーとしては直前の地合いを捉え、短期的な予想のもとに投資するしか、有り余るリスクを回避する方法はないと改めて感じた週末です。

-

前の記事

日本株がさらに爆上げする可能性があると考える理由 2022.03.26

-

次の記事

権利取りの迷い:3月28日(月)前場 2022.03.28