8306三菱UFJ FG:長期低迷必至のトップバンク

- 2019.04.29

- 企業評論

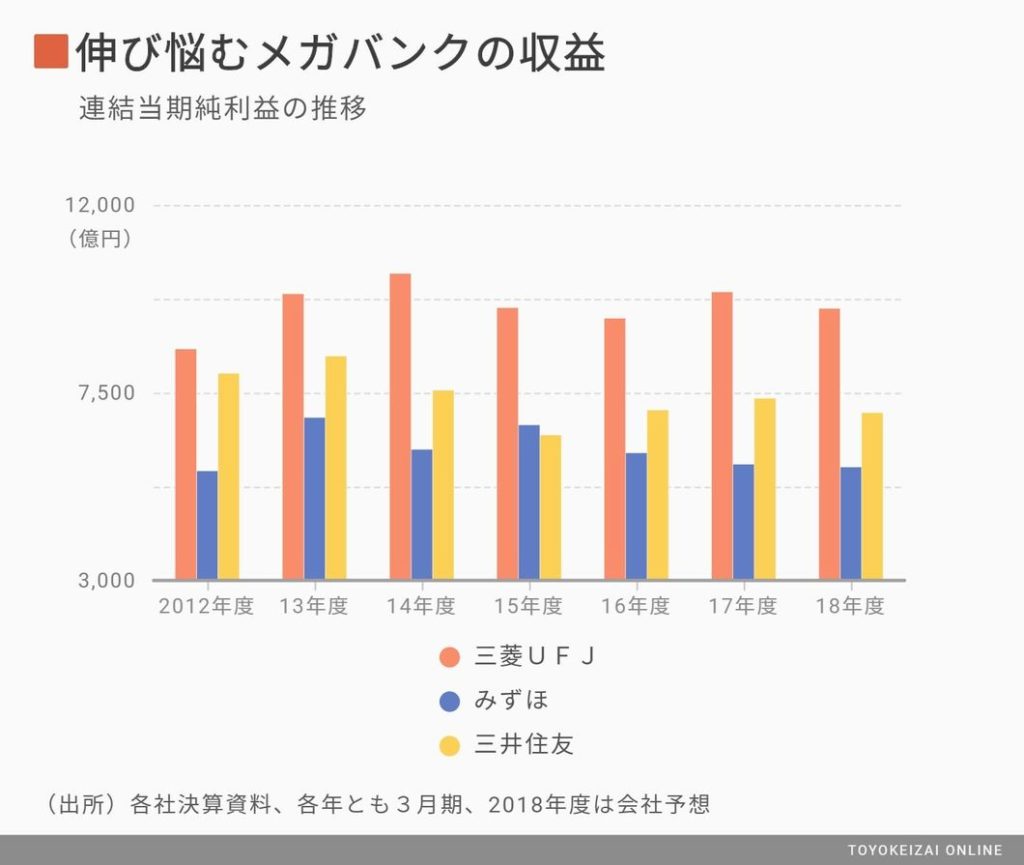

長引く日銀の金融緩和政策の影響による低金利、そして安倍政権の財政政策の縮小によって景気低迷が鮮明になってきた日本経済ですが、疲弊する地銀に続きいよいよメガバンクの業績にも影響が出始めています。

8411 みずほFG、8316 三井住友FGに続いて、8306 三菱UFJ FGも徐々に厳しい状況に陥るのは必至の情勢ですね。

2018年度2Q決算・自社株買い・増配

2018年11月13日、三菱UFJ FGは増収増益の2Q決算を発表し、同時に年間配当を2円増配、および株価低迷対策として200万株(上限1000億円)の自社株買いと償却を発表しました。

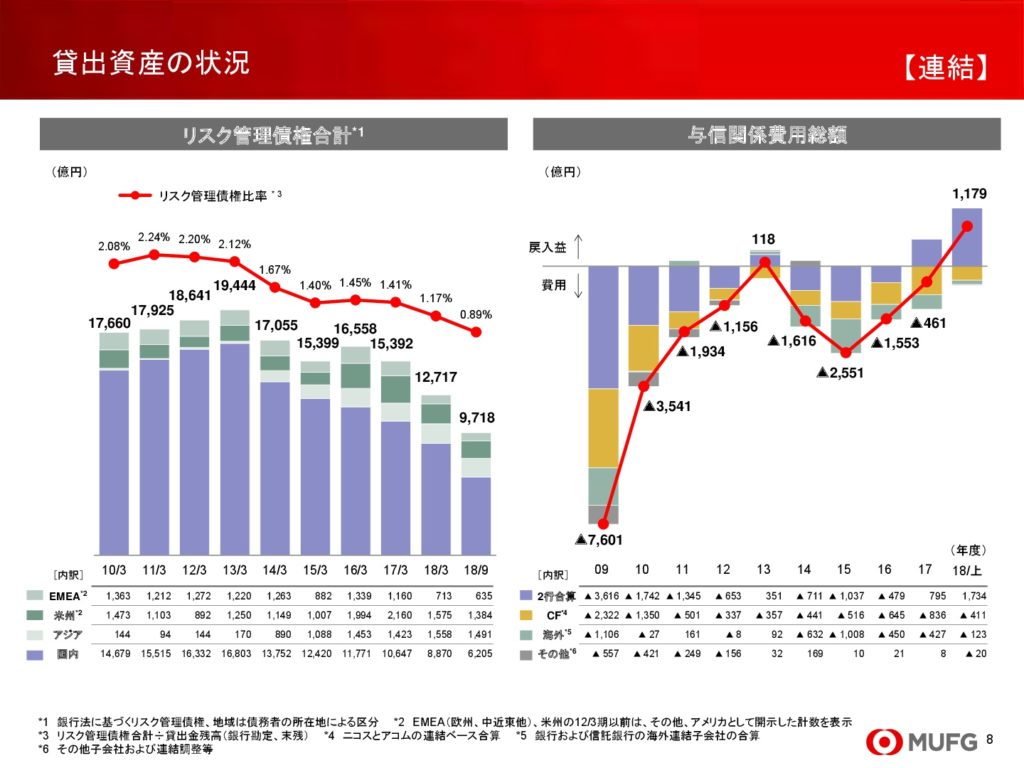

しかし、2Q決算時点で貸倒引当金の戻入金が約1610億円計上されており、業務純益の低迷とともに投資家からの評価は好転せず、12月に自社株買いを終了したにも関わらず世界市場のクリスマス暴落の影響も受けて、年初来安値となりました。

6年ぶりのトップ交代

2018年12月26日、世界中の株式市場が米中貿易戦争を懸念して、リーマンショック級の暴落に見舞われた最中、同社は平野信行社長が代表権のない会長という実質的な名誉職に退き、新たに2019年4月1日より三菱UFJ銀行の三毛兼承頭取(三菱UFJ FG取締役)が新社長(CEO)に就任する人事を発表しました。

三毛氏は62歳で平野氏は67歳ということで、任期を考慮すると通常交代人事ですが、三菱UFJ銀行からの昇格人事なので抜擢人事と言うことですね。

2Qに引き続き帳尻合わせの2018年度3Q決算

業務純益の減少を、貸倒引当金の戻入金と米国法人税減税効果で補うと言う収益構造に変化はありませんでしたが、決算発表後には様々な発表や報道が相次ぎました。

まず同社はドイツDZバンク(2位行)から航空機リース部門を7000億円で取得するという発表で、アジアの航空機需要の増加を見越したもので、今後はオペリース部門に進出するとみられています。さらに年内上昇を目指している東芝メモリに対し、メガバンク3行で約1兆円の出資を行うという記事も出ました。

現時点ではフラッシュメモリの需要は踊り場に差し掛かっていますが、需要が回復したとしても次世代多積層フラッシュメモリの開発に遅れを獲っている同社の事業展開には疑問も残ります。

また同時に海外における債券ディーリングの人員削減が伝えられたほか、6366 千代田化工建設の再建に対し、メインバンクとして筆頭株主の8058 三菱商事とどの程度どういう形で関与するのか懸念が残るうえ、子会社の三菱UFJニコスのシステム開発を中止し減損約1000億円を計上するという記事も出ました。

さらには日系企業の中国投資に対する積極支援を打ち出していますが、米国ECRA(輸出管理改革法)の発動に対する影響も懸念されます。

2019年3月期 第3四半期決算短信(日本基準)連結

リストラ

4月27日、同社東京本部において、「RPA」(ロボティクス・プロセス・オートメーション)導入により事務作業人員6000人を合理化して3000人へ、と言う記事が出ました。浮いた約3000名は営業部門や海外営業拠点に移動させるという内容ですが、これはリストラの一環以外何物でもありません。

同社はまた、2020年春(来季)の新規採用を530人とし、約45%減少させるという記事も出ました。2月に230人減少という記事が出て、今回は増員となる形で、これまでに行われた国内店舗の半減策と併せて、国内事業のリストラが加速していると言うことでしょう。

すでに預金金利と貸出金利の差額で利益を出すという従来のビジネスは破綻している状況で、今後キャッシュレス化が進めば手数料収入の減少も避けられません。

国内融資業務も低迷しており、貸出銀行としてのビジネスは低迷したままです。トップの若返りで経営の刷新を図ろうとしていますが、現時点では具体的な施策は全く打ちだされておらす、自社株買いの甲斐もなく投資家の(同社に対する)将来懸念が、現状の株価低迷を招いていると言えます。

リスクが獲れない体質になったトップバンク

三菱UFJ FGの2018年度業績は、金利の低迷と手数料収入減収を、貸倒引当金戻入金と米国減税効果で補い、かろうじて前年度並みの業績を維持しているわけですが、連結業務粗利益(貸金利益等)は6%以上減少し、本業の収益低下が止まりません。

仮に今期、消費税増税となれば、日銀はさらなる金融緩和に踏み切る公算が高く、そうなればますます苦境に立つ可能性もあります。同社は国内トップバンクでありながら、業務純益を向上させる施策を打ち出すことができず、大型のM&A等のリスクを取れない保守的な体質になってきています。

既に国内業務が不振であるにもかかわらず、海外債券ディーリングも不振であるとともに、金融庁からCLO(ローン担保債券)に対する指摘も受けていて厳しい状況の中、本部人員の削減を打ち出したことで懸念が広がっています。

米銀のみならず邦銀もまた、投資銀行の色合いを一層強くせざるを得ない状況ですが、保守的な邦銀にはそのノウハウが決定的に欠如しています。それが8411 みずほFGや8604 野村HGの業績悪化となって表れているわけですが、現状では貸倒引当金の戻入金を当てに出来なくなった8316 三井住友FGに続き、三菱UFJ FGMも長期低迷に沈む可能性は十分にあると思われます。

元来邦銀は、収益率を向上させるためのリストラはご法度でした。しかし厳しい状況下で本部リストラまで言及した同社に対する懸念は深まっています。低迷を続けている株価ですが、今後の状況次第ではさらに下値を模索する可能性が高いのではないでしょうか?

まとめ

何名かのアナリストは、同社株を「投資妙味あり」として推奨していますが、同社の現状を考えるとそれは単なる「値惚れ」でしかないと思われます。

今期、消費税増税実施となれば、日銀の追加金融緩和の可能性が非常に高く、国内金利低迷など一層のネガティブな影響が懸念されます。

また世界の株式市場の過熱感も出はじめていて、現状での「投資妙味」は考えられません。同社株は短期投資でのディーリングで値幅を狙う以外、現時点での中・長期投資は大いに疑問がありますね。

-

前の記事

【楽観は禁物】米中交渉妥結でも中国経済の減速は止まらない 2019.04.28

-

次の記事

【知らなきゃ損する】3つの空売り定番ポイント 2019.04.30