米国バブル相場と財務省の為替介入

- 2024.07.13

- トレード雑感

昨夜発表された米6月PPIは、平たく言えば「企業が利幅を確保するために値上げした」という説明をされてはいるものの、上昇傾向を示した。

いい加減にして欲しい景気指標の操作

まず個人的な感想を言えば、またしても「ふざけた数字」が発表されたな、と。何がふざけているのか?というと、5月の発表値がサラっと「とんでもない数値」に修正されていたこと。発表時には「インフレ低下を示す良好な数値」だったにもかかわらず、確定値で尋常ではない幅で修正されるのは、どういうことなのか?と疑わざるを得ない。

例えば三段目のコア指数前月比だけど、5月修正値で0.3%、6月は0.4%(予想は0.2%)ということで都合0.7%も上昇している!PPIはCPIの先行指標の性格があるわけで、これでは11日に発表されたCPIの僅かな下落を示した数字など、まったく信用することが出来ないじゃないか!

ということで、邪推と言われようが何をしようが、明らかに政権側に「FRBに利下げをさせたい」という圧力があると見て間違いないと思う。

バイデン政権は景気指標の発表がマーケットを動かすことを想定しているように見えるし、何より「利下げすべき」という投資家の雰囲気を熟成させるように仕向けている。というかCPIが出てからFRBの理事や痴呆連銀総裁達の態度がガラリと軟化したけれど、まさか僅かに0.1%程度のCPI下落でコロっと態度を変えるような無能な連銀総裁の集まりなのか?って思うよ。

そういう米国の金融政策を集中管理している頭脳のはずが、毎回修正される景気指標を見て何もコメントしないし、何も感じないのか?と言いたいよ。それほどに今回のPPIの5月修正値は無茶苦茶じゃないか!?

パウエル議長は2日間の議会証言で、利下げには慎重ながらも景気の鈍化を認める発言をした。その根拠は雇用統計での失業率の上昇だったわけだが、パウエル議長自身、当局の発表する雇用統計や各種景気指標を信じているのかどうかは怪しいと思う。確かに景気の鈍化は分かっているだろうけど、インフレ率2%にするためには、利下げ出来るのかどうか、はなはだ疑心暗鬼に陥っていると思う。

傍目で個人投資家として見ていても、(パウエル議長は)米国経済が「スタグフレーション」に向かって突き進んでいることに、悩んでいるのだろうな、と感じるよ。市場が言うように9月利下げをやってしまっていいのだろうか?利下げしたら景気後下の物価高(スタフレ)という、最悪の事態を招くのではないか?という恐れ。

スタフレになれば物価は高止まりし、給与は下がり、購買力を失った個人は高金利に耐えられなくなって、デフォルトしまくる事態になる・・・。大統領選挙があろうが何があろうが、そうなれば米国経済をスタグフレーションに追い込んだFRB議長という汚名を着せられかねない。

もう米国当局はバイデン同様、全く信用できなくなった。

株式市場はバブル!

米国ダウは遂に$40,000に到達した!雇用統計、CPI、PPIと景気指標の発表が相次ぐ中で、景気の鈍化や後退懸念を一切無視して、金融系の好決算を根拠に上昇したわけだ。いつも何故か相場に影響するミシガン大学消費者態度指数が悪化し、個人のセンチメントが8カ月ぶりの低水準になったにもかかわらずだ。

前日大幅に下落したNASDAQやS&P500もリバウンド相場となったけれど、債券市場で金利が低下したことを好感したと見えなくもない。

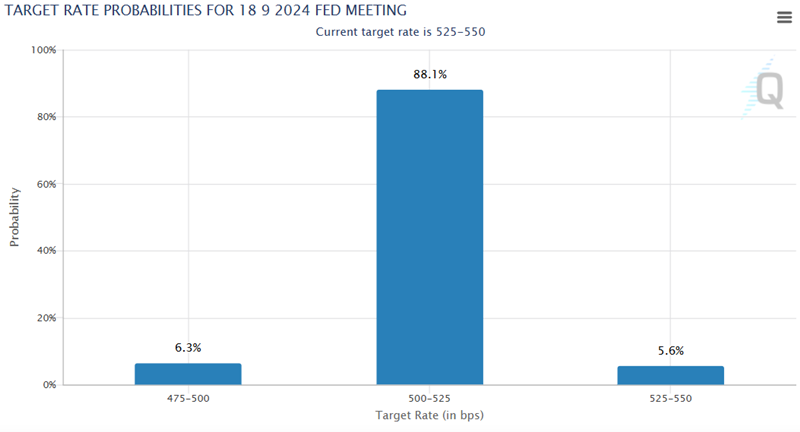

いずれにしても、FED watchを見る限り9月0.25p利下げの可能性を88.1%と見込んでいるし、大統領選挙直前の11月のも54.8%、12月では52%がそれぞれ0.25pの利下げを見込んでいる。つまり、年内3回の0.25p利下げを示しているわけだが・・・。

マーケットの強気の根底にあるのは、昨年のようにソフト・ランディングするだろうという楽観だ。景気が多少悪化してもFRBが利下げをすれば、何とかなるという根拠のない楽観が支配しているからこそ、米国市場は史上最高値を連日更新するような、現実離れした展開になっているわけだ。

そしてもっと言えば、FRBがQTを縮小し、米国政府がそれに輪をかけてジャブジャブ予算をまき散らしてるという状況、日米金利差による円キャリーという、市場への資金供給がとまらないということが拍車をかけている。いつでも株価上昇を支えるのは緩和マネーなのだ。

米景気鈍化を想定した為替介入

やはり、財務省はPPI発表と同時に再度追加で介入に踏み切ったと思う。最初の介入が約3.5兆円と推定され、2度目の昨夜はジャブ程度の規模であったと思うけれど、いずれにしてもこのタイミングをチャンスと見ての介入であることは間違いない。

米国は年内3回の利下げ、少なくとも2回の利下げを想定しつつあり、今月末の日銀がQEの縮小を決めているこのタイミングでの介入となったわけで、仮に今月の日銀政策決定会合で利上げ、もしくは利上げを示唆する内容になれば、為替トレンドは変わる可能性もなくはない。

しかし、米国のインフレが高止まりし景気後退となるような事態になれば、前回同様再び円安へと向かう可能性もあり、ここはトレンドを転換しきらないと、つまり今月の政策決定会合で0.25の利上げを行わなければ、前回同様グタグタになってしまうだろう。

なので、利上げでなくて介入で行くと決めたならば、限りなく¥150までを想定しないと無理なのではないかな。

日経平均CFDは△¥10の¥41,200です。

-

前の記事

為替介入!連休中の追撃は?:7月12日(金)後場 2024.07.12

-

次の記事

米国の属国としての日本(1):日航123便の矛盾 2024.07.13