株・師匠の教訓 3:株価は理屈じゃなくて需給で決まります

- 2019.05.01

- 師匠(プロ)の教訓

弟子となって師匠宅に通い始めた頃は、株に関する問答を本当に沢山しました。株式投資だからすぐに銘柄の売買をする、と言うことではなくて、ある程度の基礎知識が必要だからですね。

我流で株式投資を何年も続けてきて大きく損をしていた私ですから、必要な考え方や知識が不足しているのは分かっていました。師匠はそうした問答の中から、私の株に関する基礎知識を測っていたのかもしれません。

評論家の株価予想が当たらない理由

「どうやって銘柄選んでますか?」と聞かれて私は、「値動きとか評論家の推奨とかです」と答えました。「いろいろ記事とか読みますし自然にいいと思ったものを・・・」と言い訳も添えましたが。

「でも儲からないでしょう?」と切り返されて苦い思いで「損ばかりしてますから」と答えるしかなかったです。

評論家の株価予想は、これは基本的には当りません。少なくともそれまでの私はそうした推奨銘柄で儲けることは滅多にありませんでした。「業績好調」とか「今期尻上がりで」などという記事も短期的には当てにできません。それを信じて何度も損切りを繰り返してきました。

そういう人達が当たらないのは、企業業績=株価と言う観点で推奨しているから、と師匠。「それは間違ってないんじゃ?」と言うと「短期的には間違ってますよ。株価は需給で決まるんです」と当時の私にとっては意外な答えが返ってきました。

「彼らは需給が分からない、というか需給を見ていないんですよ、理屈は達者ですけどね」と師匠はきっぱりと言いました。

株式投資における需給の一般論

需給とはもちろ需要と供給のことで、経済的な定義では「競争市場においては需要と供給の一致によって価格と数量が決定される」と説明されます。それはそのまま株式投資にも当てはまるはずで、板状況は需要と供給の一致点(株価)を表していると言えます。

需給の変動要因、つまりは株価変動の要因はいくらでもあります。

大切なのは、その要因の変化によってもたらされる需給の変化という考え方だと。ミクロ要因は個別に銘柄の需給を感じていないと分からないこと。その上で、市場全体の需給がマクロ要因によってどう変化するのかで、一般的な株価変動が生じるということですね。

しかし、株価は個別に特別な需給の変化が生じ得る、ということを師匠は強調していました。

知らないと負ける特別な需給

たとえば、企業、銀行や生損保、ファンドなども機関投資家の動向や、大口投資家の個別事情、さらには新株予約権の行使、M&A等個別の資本政策などによっても需給は大きく変化することを強調していました。また、大口投資家の保有株貸出やヘッジファンド、投資銀行など裁定取引の需給や意図的な売り浴びせなど、株価操作を目的とした需給もあって、大半の個人投資家はそれで負けてると言うことでした。

「そういう需給というのは、分からないですよね?」と私が質問すると、

「まったく分からないということはありませんよ。機関投資家の場合には季節的に決算前にはリバランスが行われますし、四半期という節目でもよくあることですから」という答えが返ってきました。

国内機関投資家等の特別な需給

機関投資家の場合は、年度末決算の前後3月~4月に集中する傾向があり、年末の株高を狙って利食いを入れてくる場合もあります。また金融機関などは決算を確定したのち、4月、5月の企業通期決算発表前に配当等の準備金のために換金する傾向もあります。

またGPIF(年金積立金管理運用独立行政法人)などは、株式市場への影響が強いために通年を通して徐々にリバランスを勧めていきます。

そして、近年では日本銀行によるETFによる株式取得が金融政策の一環として行われます。日銀が信託銀行や主要証券に対し当日発動を伝達し、早い場合は前場の10時過ぎから、の場合には後場は1時過ぎから構成銘柄の売買が行われることになり、現時点(2019年4月)では、買い需要しかありません。

海外投資家の特別な需給

「基本的に中小型株で新株予約権付社債を発行するような企業には手を出したらいけません。まともなら銀行融資か幹事証券で増資ですから。信用ありませんと言ってるようなものです」

「海外勢が引き受ける場合が多いみたいですね」

「ボロ儲けできるからですよ。潰れない限りノンリスクですから。けれども、投資家にしてみると(株式転換の)条件次第では不意打ちを食らいますし、転換のための売買も行われる場合もあります。さらに大量貸し株を必ずしてますから。だから、私は中小型はあまり勧めないのです」

「裁定取引の場合はどうですか?」

「あれはバスケット買いしたりしてポジションを作ってから、先物で日経平均を動かして、個別銘柄との間に生じるタイムラグによる値差を獲るわけです。所謂売り仕掛け、売り叩きによって値差を作り出すので個人投資家にとっては厄介です」

こうしたやり取りは何度も行ってきました。そしてこうした場合の需給の変化というのは、基本的に事前には分からないと言うことでしたが、まったく分からないというものでもないと師匠は言ってました。

意図的な売買は「板読み」で分かる」

「そうしたある種特別な思惑や意図を持った取引、そして機関投資家による委託取引は板状況に現れます」

「分かるのですか?」

「ある程度は感じられるでしょう。私は執行する側にいた人間なので良くわかるんですよ。前場、というと無理しても前場に執行しますしね。外資系証券も同じだと思います。強引な取引は板を見てると分かりますよ」

「慣れてくると?」

「分かります。所謂「板読み」というやつですか」

「板読み?」

「買いでも売りでも強引さが目立つようになったり、ある一定の株価まで買って(売って)戻りを待つとかですね」

「板」を師匠の指導のもとでそういう目で見るようになって、徐々に分かってきました。最初は明らかに売りたい投資家がいる、と言う程度でしたが、その後徐々に書い手や売り手の意図が推理できるようになってきました。

特に場中に日経平均の日中足を対比させながら個別株の動きを見ていると、分かりやすい銘柄の場合はかなり良く分かってきます。個人的にはこれがその後の株取引において、抜群の効果を発揮するようになったと考えています。

参考:板読みを学んでみるならこんな方法もあります

板読みトレードテクニック

株式投資で勝てるようになるには需給の感覚は非常に大事だと今なら良く理解できます。実際に需給を意識していなかったら、と思うとゾッとしますね。

株価は理屈じゃなくて需給で決まる

一口に需給と言っても買い手と売り手の個別の思惑も大きく影響することを前提にしなければなりません。

テクニカル、ファンダメンタルズ、センチメントと言った需給要因に加え、機関投資家の投資行動の季節要因や海外投資家の意図的な需給も含めて考えることが、デイトレード、スイングトレード等短期投資のみならず、中長期投資を含めた株式投資全般に重要なことです。

このことは投資成績を改善するとても重要な教訓だったと考えています。

-

前の記事

【知らなきゃ損する】3つの空売り定番ポイント 2019.04.30

-

次の記事

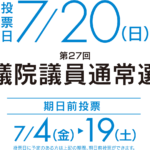

【日本市場】消費税増税延期と衆参同日選挙で令和バブルへ 2019.05.02