インフレ急伸でウォール街の茶番劇は崩壊か!?

- 2022.02.11

- トレード雑感

| 22:30 |  |

(米) 1月 消費者物価指数(CPI) [前月比] (米) 1月 消費者物価指数(CPI) [前月比] |

0.5% | 0.5% | 0.6% |

| 22:30 |  |

(米) 1月 消費者物価指数(CPI) [前年同月比] (米) 1月 消費者物価指数(CPI) [前年同月比] |

7.0% | 7.3% | 7.5% |

| 22:30 |  |

(米) 1月 消費者物価指数(CPIコア指数) [前月比] (米) 1月 消費者物価指数(CPIコア指数) [前月比] |

0.6% | 0.5% | 0.6% |

| 22:30 |  |

(米) 1月 消費者物価指数(CPIコア指数) [前年同月比] (米) 1月 消費者物価指数(CPIコア指数) [前年同月比] |

5.5% | 5.9% | 6.0% |

米国のインフレが止まらなくなってきた!今夜発表の1月米国CPIが上の表のようになり、予測を大きく上回る結果となり、これで少なくともエネ価格や農産物の上昇がより顕著な2月はさらに厳しい状況になっていると見られ、3月15~16日のFOMCでは、厳しい対応を迫られる格好になった。

この発表を受けて、米国債10年物金利は遂に2.001%まで上昇し、さらには米国債2年物金利は1.497%に急伸、△8.7%という厳しい状況に陥った。またドル円は¥116をブレイクし¥116.34まで急伸し、WTI原油も$91台へとコマを進めている。

この状況で、米国ダウは今夜$35,505で寄り付き、一旦は$35,494まで押した後、急速に値を戻し$35,770と一時はプラス圏を引掛けて再度下値に向かうという体勢になっている(0時20分現在)し、NASDAQ、S&P500も同様な値動きになっている。

ウォール街の茶番劇

これからまだ今夜の相場は長いのでどういう引けを見るのか分からないが・・・このインフレを米国市場は、特にウォール街は株価の動きからして従来通りのシナリオ、つまりは戻り高値を取る$37,000への動きを止めないという茶番劇を変えたくないらしい。

CPIはただのイベントに過ぎず、米国企業の業績はインフレや金利高を克服し尚も成長を続けるという従来の想定は、3月利上げが予定通り0.25%にとどまるならば、問題はないというスタンスなのだろうか?今年に入り急落してきた株価の要因は、新型コロナ・オミクロンではなくただただインフレ懸念、金利上昇懸念であったはず・・・。しかし、今夜の株価の値動きは、「インフレがどうなろうと、戻り相場はやめない」というウォール街の傲慢さが見て取れる。

長期金利が上昇すればグロース株のバリューエーションが低下する、とか相対的にバリュー株に対する影響は軽微であるという理屈(下げ要因)は、全くの単に下げの理由付けに過ぎなかったことがバレバレだ。株式市場に必要なのは大きなボラティリティであるから、意図的に演出するというマーケットメイクをウォール街は欲しているだけという完全な茶番劇!

さて0時40分の今、米国三指数はプラス圏へと突入した!さらには円安急進を背景に日経平均CFDはプラス幅を広げている。

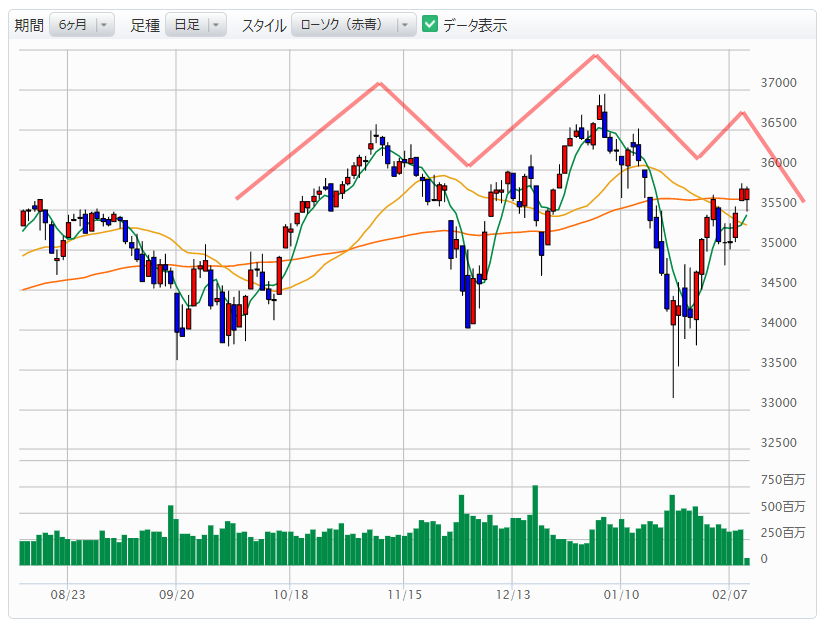

米国ダウ三尊天井!?

しかし、米国ダウの昨年秋から今に至るまでの日足を見れば・・・金融政策が決定的に変わるということが決定的になって、恐らく三尊天井を形成することになる。今夜、そして来週以降、どう考えても現在のシナリオは無理筋と覚悟した株価は買い時、株価は上昇する!と主張してきた大口投資家は、嫌でもポジション変更せざるを得ないと思う。

金利上昇は金融機関に有利とされ、日米ともにこの局面で金融株は良好なパフォーマンスを示していた。しかし冷静に考えると、インフレで賃金やオフィスの賃料が急騰していることによるコストアップ、長短金利の金利差縮小による利ザヤの減少、さらには保有有価証券の価格下落と、必ずしもプラスの要素ばかりではないことは、冷静に考えると想像できること。

そして大きく下落トレンド入りしている債券市場は、一定の水準を超えると売りが加速してくるということは、金融市場の大きなリスクとなる。そうした資金がなだれ込む先は、10年物国債と仮想通貨であって、株式市場ではないということも視野に入れないといけない。一昨日行われた米国10年債入札は絶好調だったことが、資金の流れを物語っている。

決算と経済状況の差

今の日米の戻り相場は、インフレ急伸の中にあって、絶好調ともいえる企業決算を好感した強気である。日米ともに昨年12月までの決算は、最高益を叩き出すものも多く、企業業績に対するインフレの影響は限定的、または軽微として多くの投資家は強気の行動に出たし、ウォール街はそうした誘導を行っていた。

しかし、経済が拡大基調を続け、金融政策が安定しているならば、言い換えれば金融緩和を継続しているのであれば、企業業績で買うという投資高騰は極めて理にかなっているけれど、現状は「業績は好調だが経済状況は悪化している」という環境下では、この強気は肯定できるものではない。

明らかに株式投資を取り巻く環境は過渡期だろう。今後嫌でも企業は、消費の低迷に直面することになると思う。しかもインフレによるコスト負担は増大するばかりであって、微妙な状況とは言え、今後の企業業績を考えると決して楽観はできないと思う。

とても理解できないが、2月と言えばいまだFRBは金融緩和の真っ最中なのであって、従来からの投資サイクルは終盤とは言え継続している。B to Bにおける契約事項はおいそれとは転換も解消でも出来るものではないので時間がかかる。したがって企業業績は景気変動に遅行するのが常である。

前代未聞の状況

米国は・・・前年比7.5%とという強烈なインフレにも関わらず、FRBがいまだに政策変更を実行に移していないという前代未聞の状況下にある。このことが株式市場に対して「インフレは克服できる、インフレの影響は限定的」という意味不明のセンチメントを生み出している。

しかし、このFRBの優柔不断な金融政策そのものが、少なくとも経済の変化に遅行して現状のインフレを招いているのではないか?FRBの金融政策はフォワードガイダンスという事前予告が慣例となっているらしいが、それを意識するのはただただ債券市場や株式市場への影響を最小限にしたいということだろう。

しかし昨年6月からCPIが急激に立ち上がりはじめ現在に至るまでの時間はわずかに10カ月。優柔不断な金融政策がCPIを10カ月で2%から7.5%へと押し上げてしまったのだ。これは結果論というにはいささか無理があり過ぎる。こうした経済環境を観察し、適宜に政策を実行するのが金融当局の役割であるはず・・・。FRBのテーパーや利上げに対して、「遅すぎる」との批判が噴出してもなお、現時点で行動を起こしていないというのは、前代未聞と言える。

現時点(1時40分)で10年物国債は2.022p(△4.95%)と金利急伸しているが、2年物国債金利は1.501p(△11.37%)と爆上げ状態であり、長短金利差はますます縮小している!

日本経済沈没確定か!?

この4月から日本国内では輸入原材料高、原油高で値上げラッシュとなる。食品は言うに及ばず、日用品、電気・ガス等のライフライン、国内物流コスト、等々あらゆる物価が厳しい上昇局面と突入するのだ。

そんな時、岸田政権はオミクロン対策にばかり気を取られて、景気対策は全く眼中にない。少なくとも欧米ではこれ以上の新型コロナ対策は、経済を崩壊させるという危機意識から、むしろ規制撤廃へと動き始めている。

にもかかわらず、日本は、連日のTVメディアの過熱しきった報道、医療体制崩壊の連呼、によってひたすら規制強化の方向へ突き進む。

そんな状況を過度に意識して岸田政権は、マンボウ延長と拡大を決めた。その決定が、ピークアウトの予兆が見え始めた今であることが問題なのだ。能無しの総理は、世論に迎合するしか考えない。一国のトップとしての政策判断を他人の意見で決めるという体たらく。トップの資格など微塵もないわけだが、これが日本経済の命取りでもあるのだ。

輸出企業はまだしも、国内経済はこれから疲弊する一方だろう。今度は最悪のスタグフレーションを体現する先進国となり下がる可能性がこのままでは濃厚である。

これ以上茶番劇に付き合えない!

現在(2時)米国債10年物金利は2.015pの高止まり。にもかかわらず株式市場は懸命に戻りを演じようとしている・・・。

WTI原油は$91.63。円安の追い風で日経CFDは変わらずの水準。

こうした相場の動きに・・・もはや笑うしかない。今夜はこれ以上米国の茶番に付き合えないので、寝ます。

-

前の記事

三連休前のポジション整理:2月10日(木)後場 2022.02.10

-

次の記事

CPIショックの次はウクライナショックか!? 2022.02.11