【2019年下期】いま株を買ってはいけない理由

- 2019.08.18

- 投資情報

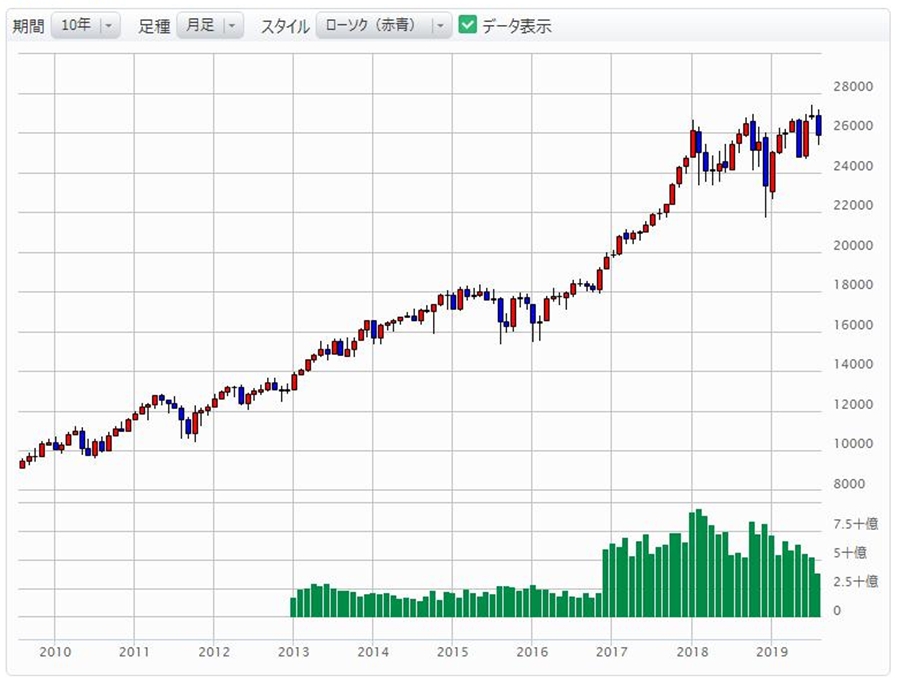

トランプ大統領が2017年1月に大統領に就任してから、2018年1月までの1年間、株価は一本調子で上昇したのち、2018年2月から現在にいたるまでの約1年半は荒っぽい揉みい相場に突入しました。

2018年1月の米国ダウ高値が$26,616だったので、以来2度ほど高値は切り上げたものの、2019年8月16日時点では$25,886とすでに1年半以上株価は上昇していない。

所謂「行き詰まり」の状態が続いている。

2018年2月からセンチメント相場入り

2008年のリーマンショックの翌年からの10年月足チャートでは、2017年1月のおおよそ$20,000から1年間の上昇後に揉み合いに突入しているのがわかる。

つまり、アメリカ・ファーストを標榜し、次々に強行な政策を打ち出したトランプ大統領だが、株式市場は2018年1月以降必ずしも評価しているとは言えず、実質的な上昇をともなうトランプ相場は終了している。

同時に2018年2月以降、株式市場はトランプ大統領のツイートに対し過剰反応するセンチメント相場となっている。

つまり、トランプ大統領の政策やツイートを利用した短期のボラティリティ相場であって、ある程度の期間で運用する大半にとって運用成績は完全に行き詰まっている。

米国市場はリスクオフ?

中国経済は2017年にピークアウトし、EUや米国経済は2018年にピークアウトした。加えて2018年夏より始まった米中貿易戦争は、企業業績はもちろんのこと内需の好調な米国経済に影響が出始めている。

米中貿易戦争を織り込めない米国市場

2019年になって米国の経済指標や企業業績は、徐々にピークアウトを確定する数値へと変化してきた。

そして米中貿易戦争の影響は中国経済のみならず、中国の貿易相手国にまで及び、世界経済はリセッション期を迎えている。

その中にあって、米国経済だけが好調を維持すると考えるのは危険で、消費や雇用は好調を維持しているものの、製造業や農業は深刻な状況へと突入している。

米中貿易戦争の関税合戦は、中国のみならず米国経済の体力を徐々に奪い始めているのだ。

FRB利下げは手遅れ?

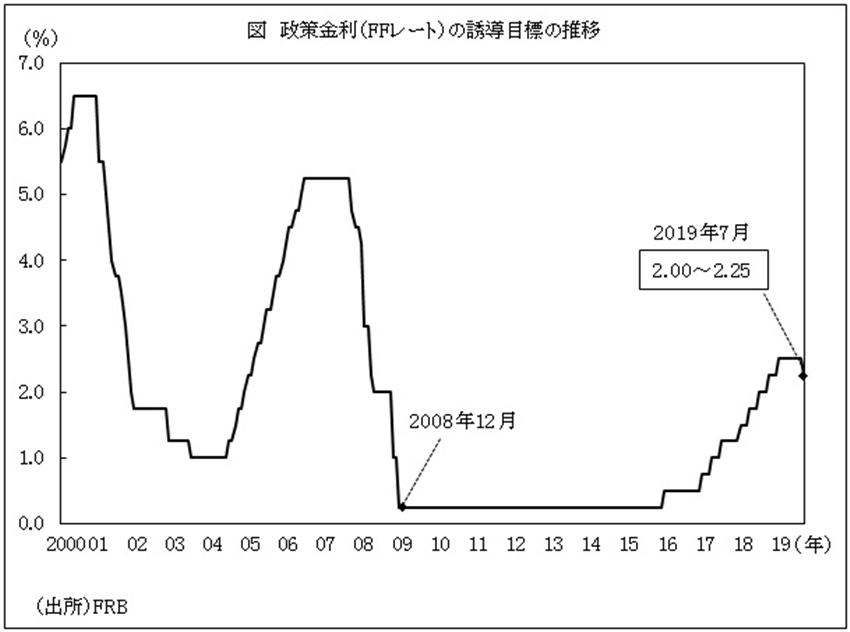

米中貿易戦争に突入して以来、トランプ大統領はたびたびFRBの利上げを批判してきた。そして7月31日にFRBが0250bpの政策金利誘導目標を引き下げる前後では、強烈な圧力を掛けまくっている。

その真意は「ドル高誘導」にある。

既に米国経済はピークアウトしているのが明らかな上に、対中強硬策によって米企業のサプライチェーンもまた大きな影響を受け始めている。

しかし対中国に対する圧力は、トランプ政権や共和党のみならず民主党も含めた、米国全体の総意であって、今後は関税だけでなく本格的な知的財産権保護政策へと進まざるを得ない。

そこで関税を武器にしてきたトランプ政権は「ドル高」を放置できない。実際に米中貿易戦争によって中国の対米輸出は減少傾向は見られるものの、通貨安ヘッジ(人民元安)により影響は限定的であり、また米国の税収も増えていない。

そこでトランプ政権は中国を「為替操作国認定」を行ったが、ドル高を止められなければ意味がない。

利下げせざるを得ない状況?

従って現在の米国経済は、米中貿易戦争によって米中双方が大怪我をする瀬戸際にあり、このまま行けば「勝者なき対立」となり、世界経済が疲弊するだけという最悪の結果を招きかねない。

そうなれば、米国経済も今後徐々に米中貿易戦争の益影響が出始め、株価は水準を切り下げてしまい、トランプ神話は崩れます。現在の相場がセンチメント相場であるならば、投資家心理の悪化が決定的になれば、株式と言うリスク資産を手放すでしょう。

すでに米国債10年物金利と2年物金利が逆イールドとなっていますが、米国投資家はリスクオフの姿勢を明確にし始めているということになる。

したがってこの局面では、FRBが積極的に利下げに舵を切るしか乗り切る方法はないし、トランプ大統領のFRBに対する強硬姿勢は、米国経済の苦しさの表れでもある。今後の対中政策を考えれば、今後もFRBに対して強行に利下げを要求すると思われる。

FRBが9月に利下げに応じれば、米国株式市場は一時的に再度高値を追う可能性がある。しかし、そうなると世界中の資金が米国債に向かいさらに逆イールドが進む可能性が高いが、それでもいまはプラス金利の長期国債は極めて魅力的という、かつて想像しえなかった低金利時代に突入している。

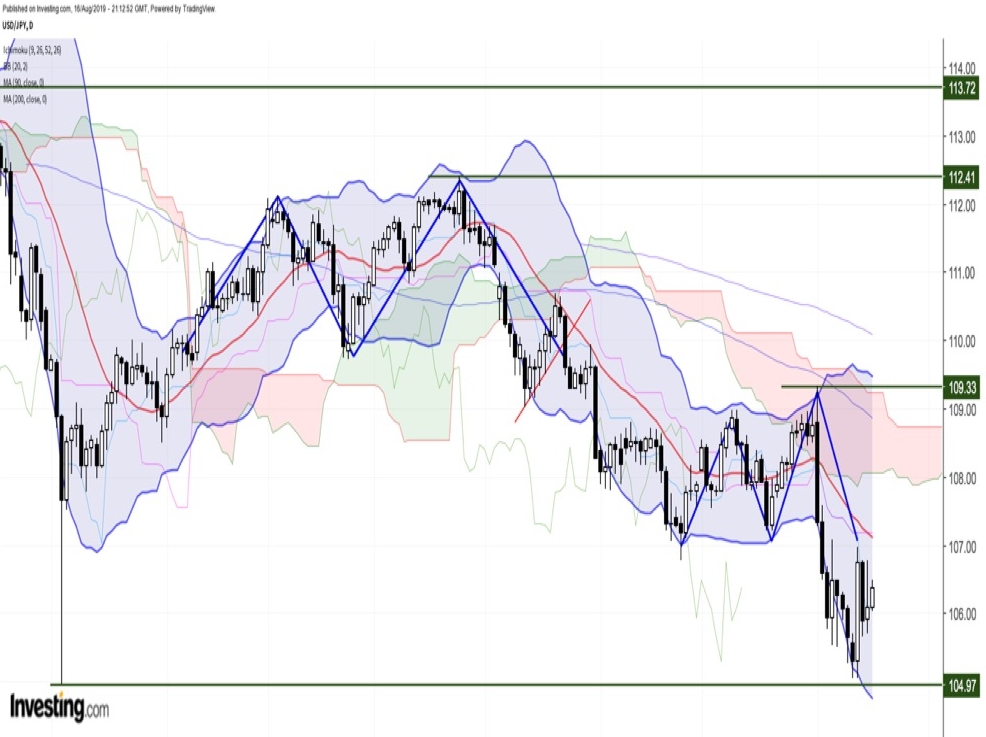

ドル円は¥100割れる?

FRBが9月利下げを見送った場合、すでに9月1日から対中関税第4弾の10%賦課が開始となっているために、株式市場の急落は免れない。その場合には14日のダウ$800下落が再現されるだろう。

従って今後ますますFRBへの利下げ圧力は強まり、結果として利下げせざるを得ない状況に追い込まれるのではないか?

トランプ政策は綱渡り

米国が現状の対中政策を継続すれば、利下げをしない限り米国経済は現状維持できないのは明白で、また利下げ方向にFRBが金融政策の舵を切るとすれば、トランプ大統領の思惑通りドル安が進むことになる。

そうなると、トランプ政権は対中強硬政策と同時にインフラ投資法案を抱き合わせる格好で打ち出してくる。これが現時点でトランプ政権の描いているシナリオであることは間違いない。

しかし、「貿易戦争は短期間で収束するかもしれない」とツイートしている通り、米中交渉において中国が米国の条件をのまざるを得ないような極めて強行な政策にでる可能性が濃厚だ。

ドル円は¥100割れ?

こうしたトランプ政権とFRBのパワーバランスにおいて、FRBが利下げに応じなければ株式市場はさらに急落を繰り返すだろう。そしてトランプ大統領が利下げを強行するような圧力をかけ、結果としてFRBが応じれば、円高が進行する。

そこまで単純ではないという意見もあるだろうが、複雑に考えても結果がすべてなのであって、こうした予測はシンプルなほどいいと思う。

そしてそのようなリスクがシンプルに見えている以上、それに従うのが投資行動というものだろう。

経済状況が悪化すれば、FRBは利下げの応じざるを得ないのだ。

【2019年下期】いま株を買ってはいけない理由

それはズバリ、米国のトランプ政策がもたらし円高が見えているからだ。しかし円高の理由は米国の政策だけでなく日本が抱える円高要因も寄与するはずだ。

日韓貿易対立、そして10月の消費税増税、と日本市場には株式の先高要因が余りになさすぎる。従って株価と為替の連動性を考えれば、2019年下期はもっとも警戒すべき局面だろう。

なので少なくとも今後の米国の政策で方向感が確認できるまでは、日本株の「買い」はない。

ファンダメンタルズで割安であろうが何であろうが、現在の局面は米国のセンチメントに左右される短期的にボラティリティの高い相場であって、この状況では「下げたら買い」は通用しないと思われる。

-

前の記事

「米中貿易戦争は短期間」の意味:8月16日(金)後場 2019.08.16

-

次の記事

FRBジャクソン・ホールでハト派転換:日本株を読め!【8.19~8.23】 2019.08.18